Agonia telewizji, triumfy platform AVOD, galopujący cord-cutting i kryzys finansowy płatnego streamingu? Na zglobalizowanym rynku mediów trudno uciec przed światowymi trendami, ale diagnozowanie sytuacji Polski przez pryzmat amerykańskich objawów, w przypadku telewizji i streamingu sprawdza się jednak słabo. Rewolucje, „peaki”, złote wieki i bańki, które za oceanem pękały z hukiem, w Polsce nie zawsze nawet zdążyły dobrze napęcznieć W pięciu, ilustrowanych premierowymi danymi, kadrach pokazujemy Wam dziś w jak różnych miejscach są dziś branże wideo Polski i USA.

Ameryka to kluczowy rynek odniesienia dla wszystkiego, co dzieje się w mediach i reklamie. To stąd płyną do agencji inspiracje z centrali, to amerykańskie media branżowe dostarczają najlepszych newsów z kategorii: fuzje, przejęcia, debiuty i trendy.

To m.in. dlatego przyszłość telewizji odmalowywało się w Polsce w czarnych barwach jeszcze zanim nad Wisłą zaczęły się faktyczne problemy z jej oglądaniem, a Netflix zabierał jej widzów jeszcze zanim oficjalnie debiutował nad Wisłą.

Powtarzanie tez obowiązujących za oceanem często zupełnie nie znajduje oparcia w polskich realiach, a dziś na ScreenLovers pokazujemy 5 kadrów o tym w jak różnych miejscach są nasze rynki wideo.

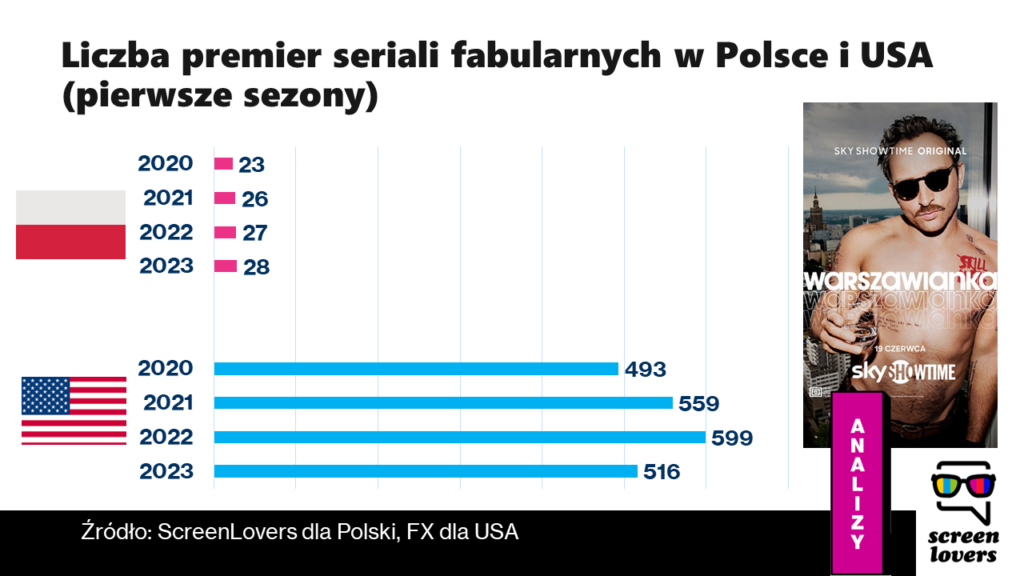

- Koniec peak TV w USA kontra serialowy rekord Polski

Za oceanem odtrąbiono właśnie koniec peak TV, czyli epoki wielkich inwestycji, napędzanych (niezdrowo) przez streamerów. Jedną z miar owego peaku była podawana dorocznie liczba amerykańskich seriali, które zadebiutowały na antenach TV lub platform VOD. Bańka – bo niektórzy już wcześniej nie mylili jej ze zdrowym wzrostem – miała pęknąć kilka razy, ale puchła aż do ub.r., gdy nowy rekord ustanowiła za oceanem liczba 599 nowych seriali zaraportowana przez FX. W 2023 strajk scenarzystów oraz kryzys w streamingu zweryfikował rynek i szef FX ogłosił właśnie, że w Ameryce w telewizji i streamingu debiutowało 516 seriali w 2023 roku. 14-proc. spadek liczby nowości jest największym zaobserwowanym od dwóch dekad.

Wyliczenia od Ampere Analysis podliczającego wszystkie nowe sezony (pierwsze i kolejne) mówią o nawet większym, bo 24 proc. spadku w kategorii scripted. Z 633 nowości serialowych w TV oraz streamingu w 2022 r. do 481 w 2023 r.

A w Polsce? Tu scenarzyści nie strajkowali, a streamerzy ani nadawcy raczej nie przeinwestowywali w lokalną produkcję, a do tego kolejny gracz – SkyShowTime odpalił u nas wiosną biznes. 2023’ zakończył się zaś rekordem ostaniego 5-lecia jeśli chodzi o liczbę zupełnie nowych seriali fabularnych nad Wisłą. Było ich aż („aż” jak na Polskę) 28! Najwięcej – od Netfliksa i Polsat Box Go.

- Streaming z zadyszką (USA) kontra polskie wzrosty

Pęknięcie bańki streamingowej i koniec peak TV było pokłosiem – jak wspomniano – przeinwestowania obliczonego na pozyskiwanie kolejnych subskrypcji przez HBO Max, Disney+, Netflixa i spółkę. W ub.r. pod presją inwestorów streamerzy skupili się więc już na ratowaniu rachunku zysków. Wprowadzali pakiety reklamowe, windowali ceny pakietów bez reklam, zakazywali dzielenia się kontem (Netflix) i ponownie odsprzedawali licencje na swoje programy podmiotom trzecim (mowa tu głównie o rywalach Netfliksa, których seriale znów znajdziemy na jego łamach). Galimatias!

Podwyżki u streamerów szły zaś w parze z ogólną inflacją i kiedy przeciętny amerykański Joe zaczął liczyć $, okazało się, że nie jest mu potrzebne średnio 3,5 subskrypcji na gospodarstwo (kwiecień 23’), wystarczy lekko poniżej 3 (listopad 23’) – podała agencja Omdia odtrąbiając jednocześnie PIERWSZY taki spadek w historii amerykańskiego płatnego streamingu. Żeby nie dramatyzować, dodajmy, że nie spadła tam ogólna liczba sprzedanych subów, bo mimo wszystko zwiększyły one zasięg – tj. więcej domostw sięga po średnio mniej abonamentów.

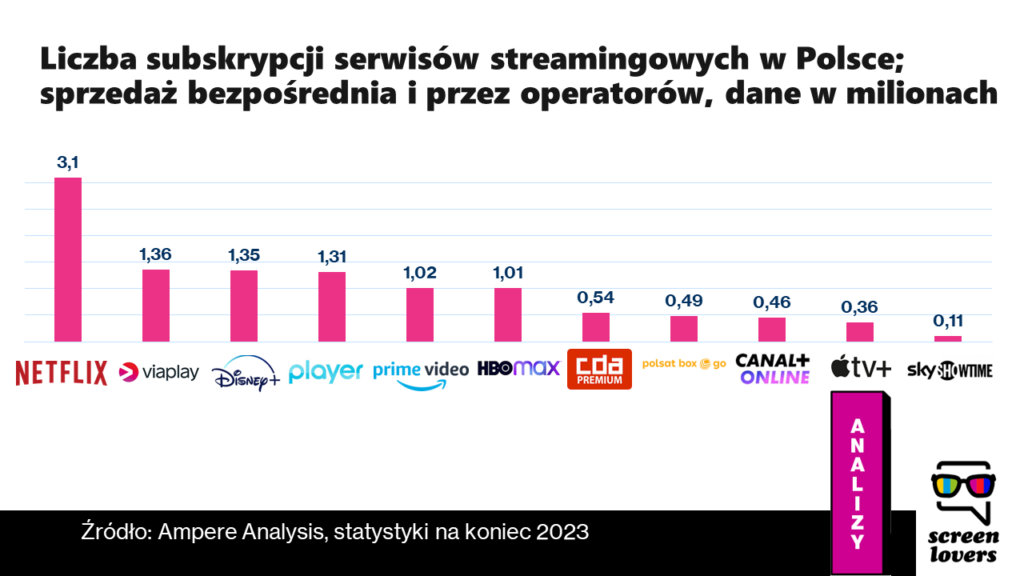

A Polska? Tu rynek SVOD nie osiągnął dotąd sufitu w żadnym ujęciu. Dane OMDIA mówią o 10,5 mln sprzedanych nad Wisłą subskrypcji, a nawet więcej, bo 12 mln, widzi ich Ampere Analysis. Mowa tu zarówno o subskrypcjach kupionych samodzielnie, jak i w ramach pakietów operatorów pay TV czy telekomunikacyjnych. Zatem znów – odnosząc się jak poprzednio do wszystkich domostw, a nie tylko subskrybujących – mamy więc od 2/3 do 8/10 abonamentu VOD na polskie gospodarstwo domowe.

Ampere Analysis, który nasz rynek ocenił na wspomniane 12 mln subskrypcji, tak na koniec ub.r. widział obraz serwisów SVOD w Polsce:

W ub.r., poza tym że wzrósł zasięg oferty VOD nad Wisłą, nie spadła też średnia liczba subskrypcji na głowę, co wiemy m.in. ze świeżo zakończonego badania VideoTrack agencji Wavemaker (o którym kiedy indziej).

- AVOD i FAST: triumfalny pochód kontra pierwsze raczkowanie

Koło 2 tys. darmowych streamowanych reklamowych telewizji (FAST) działa już za oceanem. Czerpią z popytu reklamowego na wysokiej jakości wideo, sięgają po zmęczonych wyborem oraz tnących kable i koszty amerykańskich widzów. Amerykańskie FAST-y dostępne są na platformach agregujących takie stacje, najczęściej obok treści dostępnych na życzenie (AVOD), a mowa tu o platformach typu Tubi, Samsung TV Plus, Pluto, Roku czy Xumo. W ub.r. już cztery z nich, a w 2024 siedem (Pluto, Tubi i Peacock obok Hulu, YouTube, Roku i Amazon) przebije próg 1 mld dolarów reklamowych przychodów – podaje w rozmowie z AdWeek analityk Paul Verna.

A w Polsce? Tu mamy FAST-ów ponad 20, licząc 15 świeżo uruchomionych stacji w tym modelu TVN Warner Bros. Discovery. Każdy sobie w tym segmencie rzepkę (i dystrybucję) skrobie, bo swoje pojedyncze kanały WP Pilot ma u siebie, Rakuten u siebie, a TVN u siebie (na Playerze). Nie ma w Polsce większych platform FAST i AVOD, a tego modelu nie wspierają też specjalnie nadawcy. Vide – losy zamkniętego po wcześniejszej poniewierce (z RASP do TVN WBD) serwisu Vod.pl.

Polski CPM w kategorii wideo (w porywach do 10 dolarów) z butów nie wyrywa najpewniej Samsunga czy Pluto, które nie zadeklarowały póki co planów wejścia na nasz rynek ze swoimi platformami.

Tak więc światowego pochodu modeli reklamowych w polskim digital nie widzimy – m.in. dlatego, że reklama wciąż nieźle się miewa w linearnej TV.

- „Śladami prasy” kontra wciąż silna: reklama TV w Polsce i Ameryce

Taki udział w amerykańskim torcie reklamowym, jak w polskim dziś, reklama telewizyjna miała 10 lat temu. Od 2013-14 r., gdy ów udział sięgał 35 proc., postępuje spadek, a w 2023 r. amerykańśka telewizja miała już tylko 15 proc. udział w tamtejszym rynku reklamy (GroupM), po blisko 16 proc. spadku przychodów względem 2022 r. Na ten rok GroupM wróży amerykańskiej telewizji delikatną zwyżkę (+2,5 proc. więcej przychodów), ale będzie ona mniejsza niż średni wzrost rynku reklamy (+7,9 proc.), co zaowocuje dalszym kurczeniem się udziału w torcie.

O kondycji polskiego rynku reklamy telewizyjnej pisaliśmy choćby ostatnio (KLIK!), więc dodajmy, że tutaj telewizja reklamowo ma się wciąż nieźle. Przychodów broni wprawdzie podwyżkami cen reklam, a nie wynikami oglądalności, ale w ub.r. te podwyżki zapewniły jej ponad 6 proc. wzrostu do ok. 4,85 mld zł (mowa tu wyłącznie o reklamie TV, a nie całych przychodach reklamowych nadawców, uwzględniających ich streaming). Na ten rok GroupM wróży TV podobną dynamikę. Telewizja w Polsce również rośnie nieco słabiej niż rynek, ale dysproporcja ta jest znacznie mniejsza niż amerykańska.

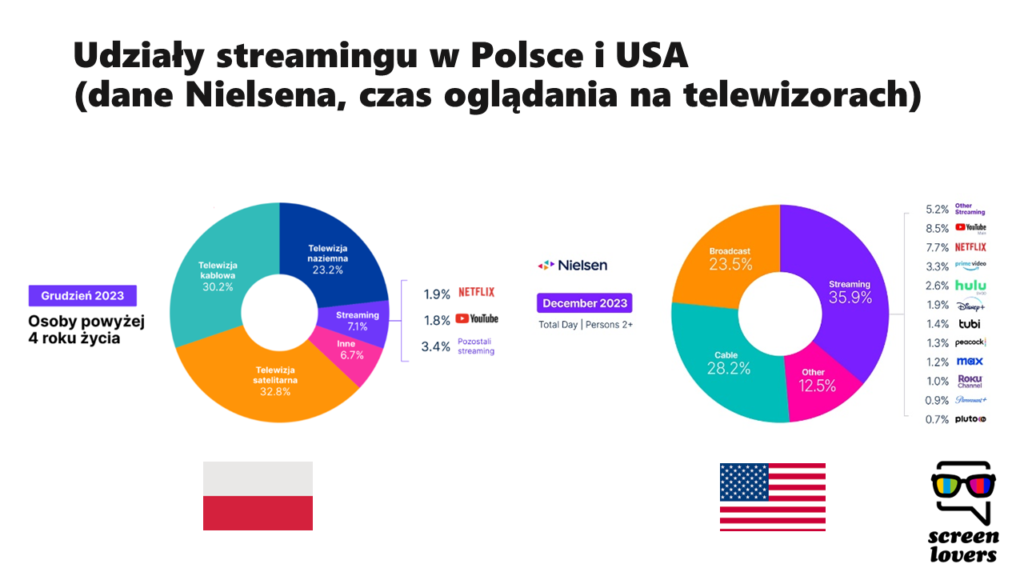

To wszystko pokłosie obrazu oglądalności. W Ameryce udział linearnej telewizji w konsumpcji wideo sięga już ledwie ok. 50 proc. (dane Nielsena z The Gauge). W Polsce – to wciąż blisko 90 proc.

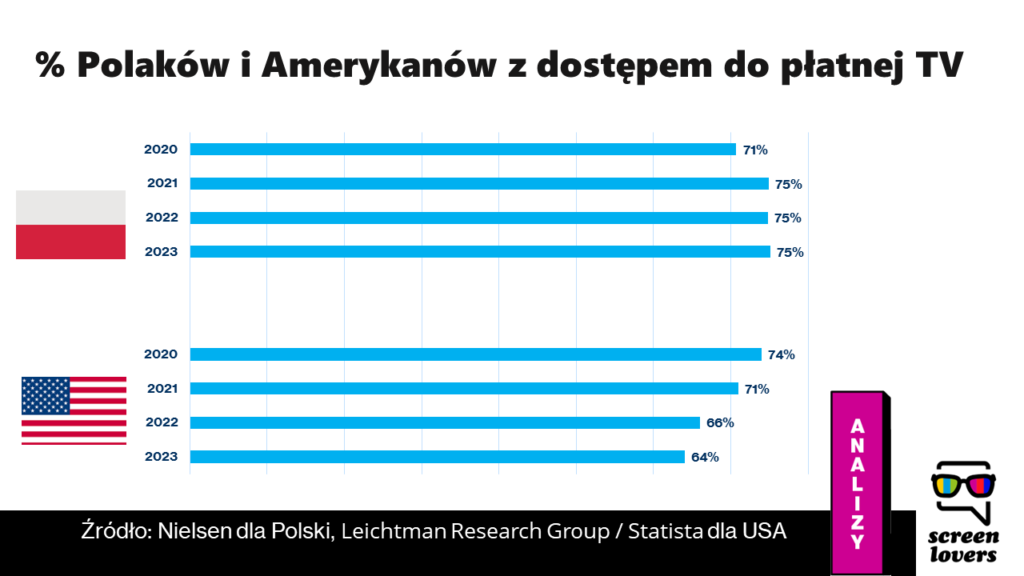

- Amerykański cord-cutter kontra polski abonamentowicz

Znacznie lepszej kondycji polskiej telewizji sprzyja niezachwianie stabilna płatna dystrybucja. Kablówki i platformy cyfrowe obsługują 7 na 10 polskich domostw, oferując im abonament na od kilkudziesięciu do kilkuset kanałów TV.

A o cord-cuttingu nad Wisłą opowiadają już tylko mediowi antyszczepionkowcy, odporni na wszelkie dane i fakty. Dlaczego nie tniemy kabli?

Ma to związek z cenami – polski miesięczny abonament pay TV (średnio 50 zł wg UKE) jest znacznie tańszy niż amerykański (ponad 100 dolarów). Ale w ostatnich latach płatnej TV pomógł też wzrost liczby mniejszych gospodarstw domowych (nowe budownictwo), jak i alianse ze streamerami w ramach sprzedaży pakietów TV zawierających też dostęp do Disney+ czy HBO Max.

Efekty?

Powyższych 5 kadrów miało uwrażliwić na powtarzanie amerykańskich tez w odniesieniu do polskiego rynku TV i streamingu. Ktoś może skomentować, że „co się odwlecze…”, ale i tu pewności nie mamy. Europejscy nadawcy mogą się przecież uczyć na błędach amerykańskich graczy. Już dziś widać jak niektórzy próbują się wyplątać z nierównej globalnej konkurencji – vide strategia niemieckiego ProSiebenSat.1, który postanowił w tym roku wycofać się z części licencji na amerykańskie produkcje, a doinwestować lokalny programming.

Dlatego wcale nie bylibyśmy pewni, że polska telewizja musi iść śladem prasy, a rok 2034 zakończyć z 15-proc. udziałem w reklamowym torcie.

zdjęcie główne: Vadym Babenko, unsplash