Bohaterką 7. edycji Conecta Fiction będzie Polska – to jeden z powodów, dla których odwiedziliśmy tę międzynarodową konferencję i targi TV. Toledańską imprezę zdominowały takie tematy jak (g)lokalność, koprodukcja, poszukiwanie nowych modeli finansowania (NFT) i nieustająco napędzany przez streamerów boom. Choć sercem Conecty jest naturalnie programming hiszpańskojęzyczny, impreza wychodzi poza opłotki regionu. W 2023 roku da szansę Polakom na roztoczenie programowych wdzięków przed intensywnie poszukującą pomysłów branżową publicznością.

Dlaczego Polska?

– Przyglądamy się Wam z uwagą, polskie produkcje Canal+ czy Netfliksa robią wrażenie. Oprócz tego dostrzegamy podobieństwa między Polską a rynkami latynoskimi – mówiła Geraldine Gonard, szefowa Conecta Fiction podczas konferencji anonsującej partnerów przyszłorocznej edycji.

Będą to Meksyk – wybór dość naturalny, zważywszy na rodowód imprezy oraz Polska – wybór nie tak oczywisty, mimo że powodów do kompleksów na gruncie rodzimej produkcji absolutnie mieć nie musimy.

Tegoroczna Conecta Fiction, szósta już edycja imprezy, która jest hiszpańskim odpowiednikiem francuskich MIPTV czy MIPCOM, przyciągnęła 728 uczestników z 31 krajów. Większość (7 na 10) stanowili Hiszpanie, a wśród pozostałych dominowali Amerykanie, Francuzi, Argentyńczycy, Brytyjczycy i Portugalczycy.

Polaków nie było widać, ani słychać (tak na scenie, jak i wśród publiczności), ale 2023 rok ma to zmienić. Jako ‘focus country’, czyli kraj pierwszoplanowy, organizatorzy wezmą nasz rynek pod lupę i stworzą okazję do zaprezentowania polskiego dorobku przed międzynarodową branżową publicznością.

Niegasnący apetyt na treści ze strony widzów, nadawców i streamerów, a także światowa kariera lokalnych i nieanglojęzycznych produkcji, jak „Casa del Papel”, „Elite”, „Lupin” czy „Squid Game” każe twórcom i kupującym treści rozglądać się coraz szerzej w poszukiwaniu tak pomysłów, jak i partnerów do międzynarodowych koprodukcji. Czy Polska ma szansę pójść drogą tak mocno obecnej, choćby na scenie serialowej, Hiszpanii?

Kowalski kontra Sanchez (młody kontra stary)

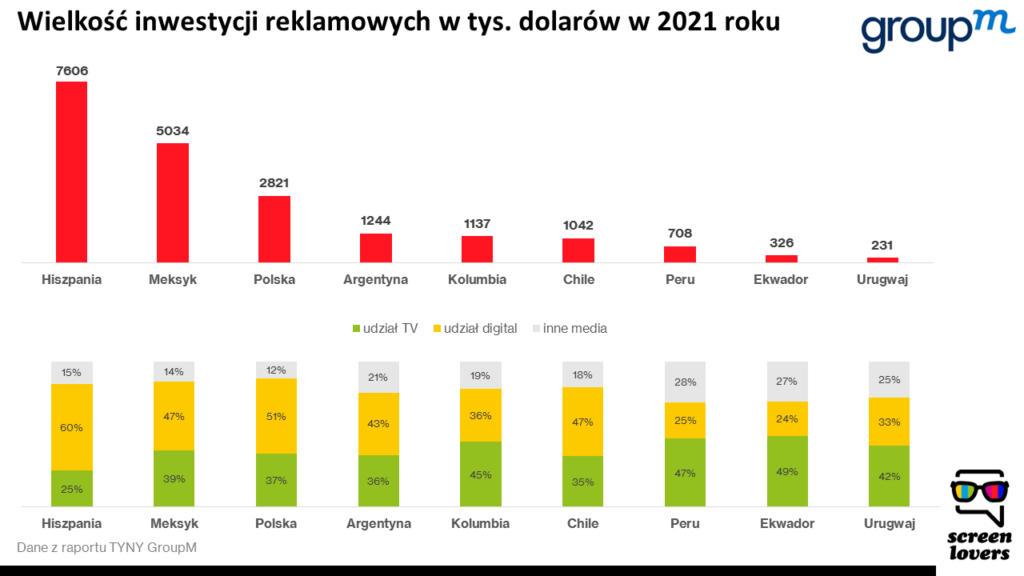

Szukając podobieństw między Polską a rynkami Hiszpanii i Ameryki Łacińskiej, sięgnijmy do podstawowych danych o ich potencjale. Dzięki uprzejmości GroupM i ich raportu TYNY zajrzyjmy na ich rynki reklamowe:

Hiszpania (47 mln mieszkańców) jest pod względem inwestycji w reklamę 2,7 razy większa niż Polska (38 mln mieszkańców). Jej rynek reklamowy radzi więc sobie relatywnie lepiej niż polski w relacji do PKB, które Hiszpania ma większe niż Polska tylko nieznacznie ponad dwukrotnie.

Udział TV w hiszpańskim torcie, choć wyraźnie skromniejszy niż polski i tak zapewnia nominalnie blisko 2 razy większą wartość. Polska, ze swoim blisko 40 proc. udziałem telewizji w wydatkach na reklamę, plasuje się więc bliżej latynoamerykańskich rynków Chile, Argentyny czy Urugwaju.

A w sferze oglądania TV?

W Hiszpanii konsumpcja tradycyjnej TV nie jest tak wysoka jak w Polsce, ale… i to ciekawe, nie widać aż tak dramatycznej różnicy pomiędzy czasem oglądania starych i młodych.

O ile w 2020 r. przeciętny Hiszpan siedział przed telewizorem 3 godziny i 57 minut (14 minut powyżej średniej wyliczonej przez EBU), Polak tę średnią o 36 minut przebijał. Tu mówimy jednak o wszystkich widzach, bo jak spojrzymy tylko na młodych (15-24 lata), sytuacja jest zgoła inna. Przeciętny młody Hiszpan znów odrobinkę wyprzedza europejską średnią (z 1 godziną i 43 minutami oglądania, podczas gdy przeciętnie to 1 godzina i 39 minut). Statystyczny młody Polak solidnie, bo o 20 minut zaniżał tę średnią, oglądając dziennie przez 1 godzinę i 19 minut.

Czy to pokłosie trudności na rynku pracy dla młodych Hiszpanów? Popularniejszego tam modelu mieszkania w domu rodziców do późnej dorosłości, a więc i przejmowania wzorów oglądania starszych pokoleń? A może jednak niższy czas oglądania TV przez polskich youngsterów to raczej efekt mizernej oferty programowej skierowanej do młodych nad Wisłą? Zapewne postawa tradycyjnych nadawców, o której już tu kiedyś pisaliśmy (KLIK) nie sprzyja przyszłości tradycyjnej TV w Polsce. I być może właśnie formatów aktywizujących młodych powinni poszukać polscy nadawcy na przyszłorocznej Conecta Fiction.

Streamerzy znad Wisły i Ebro

Na tradycyjnej, finansowanej reklamami telewizji świat wideo od dawna się nie jednak kończy. Agendy międzynarodowych imprez, w tym Conecta Fiction, pokazują, że reflektory branży są dziś mocniej skierowane na przebudowujące ją od kilku lat gwiazdy streamingu: Netfliksa, Disney+, HBO Max. Wszyscy główni streamerzy, za co należy się uznanie dla organizatorów, byli obecni na toledańskiej imprezie. Jak, w porównaniu z Polską, streamerzy radzą sobie w Hiszpanii?

Rynek SVOD ukonstytuował się tam wcześniej niż nad Wisłą i jak podsumowuje Ampere Analysis – wyraża się dziś liczbą 15,5 mln sprzedanych subskrypcji. Dla porównania w Polsce na koniec 2021 roku mieliśmy ledwie 6,01 mln, również według Ampere, bo przypomnijmy, że agencja OMDIA wycenia ten rynek nieco skromniej (4,3 mln subskrypcji).

Naszą szczególną uwagę przykuwały podczas Conecta Fiction statystyki dotyczące Disney+. Serwis debiutował w Hiszpanii 2 lata temu (dokładnie w marcu 2020 r.). Pomni więc prognoz Macieja Gozdowskiego, szefa polskiego Playera, który na ostatnim VideoWars mówił, że właśnie tyle czasu Disney+ będzie potrzebował, by przegonić w Polsce Netfliksa, wyglądaliśmy podczas Conecta Fiction danych o popularności poszczególnych platform firmy Geca, prezentowane podczas Conecta Fiction w Toledo. Ostatnia fala OTT Barometru tej firmy, który prowadzony jest wśród internautów korzystających z przynajmniej jednej platformy streamingowej pokazują taki obraz korzystania z serwisów VOD w Hiszpanii:

A co, jeśli chodzi o sprzedaż abonamentów?

Dane na ten temat udostępnił nam Ampere Analysis i okazuje się, że w Hiszpanii Disney+ rzeczywiście ma jeszcze sporo do nadrobienia względem głównego konkurenta – Netfliksa.

W Polsce, gdzie Disney + ruszył właśnie z promocyjnym przytupem, Netflix utrzymuje wg Ampere podobny udział co w Hiszpanii. Pod koniec 2021 roku miał sprzedanych nad Wisłą 2,44 mln subskrypcji (również dane Ampere), co daje mu ilościowo 41 proc. udział we wspomnianym rynku 6,01 mln sprzedanych u nas abonamentów VOD.

Czy, zważywszy na sytuację w Hiszpanii, polska prognoza zdetronizowania Netfliksa przez Disney+ jest przestrzelona? Niekoniecznie. Proeuropejska strategia Disneya, który jeszcze pod koniec roku ogłosił, że w perspektywie 2 lat zainwestuje na starym kontynencie w 60 oryginalnych programów, a także zadyszka, jaką światowo zaczyna łapać Netflix, zwiastują możliwe przetasowania. Dodajmy też, że w Hiszpanii dopiero pod koniec ub.r. Disney ogłosił produkcję „Balenciagi”, pierwszego hiszpańskiego serialu streamera (będzie to biograficzna historia słynnego projektanta), a na początku tego roku zapowiedziano produkcję drugiego mini-serialu, „La ultima”, który nawet szybciej pojawi się podobno na Disney+.

Ciekawe ile spośród 60 przewidzianych dla naszej części świata produkcji Disneya powstanie specjalnie na nasz rynek? Nie tylko, ale w dużej mierze od tego zależało będzie tempo zdobywania przez Disney+ subskrypcji nad Wisłą.

Hiszpański hub

W Hiszpanii, poza biurami największych streamerów, od 2019 r. działa także produkcyjny hub Netfliksa, pierwszy taki w Europie. Z pompą uruchomił go w Madrycie sam Reed Hastings.

Aktywni w zakresie produkcji są tu też m.in. Viacom (VIS) czy AMC Networks. Efekty ich prac widać na rynku światowej rozrywki – choć na 100 najpopularniejszych w ub.r. programów w serwisach SVOD aż 78 wciąż pochodzi z USA (dane Ampere Analysis za 2021 rok), Hiszpania jest 5-tym światowym rynkiem w takim ujęciu. Patrząc z perspektywy najpopularniejszych programów na samym Netfliksie – z listy 10 najlepiej oglądanych nie-angielskich seriali w ostatnim tygodniu – 2 to seriale hiszpańskie, a 6 to produkcje hiszpańskojęzyczne.

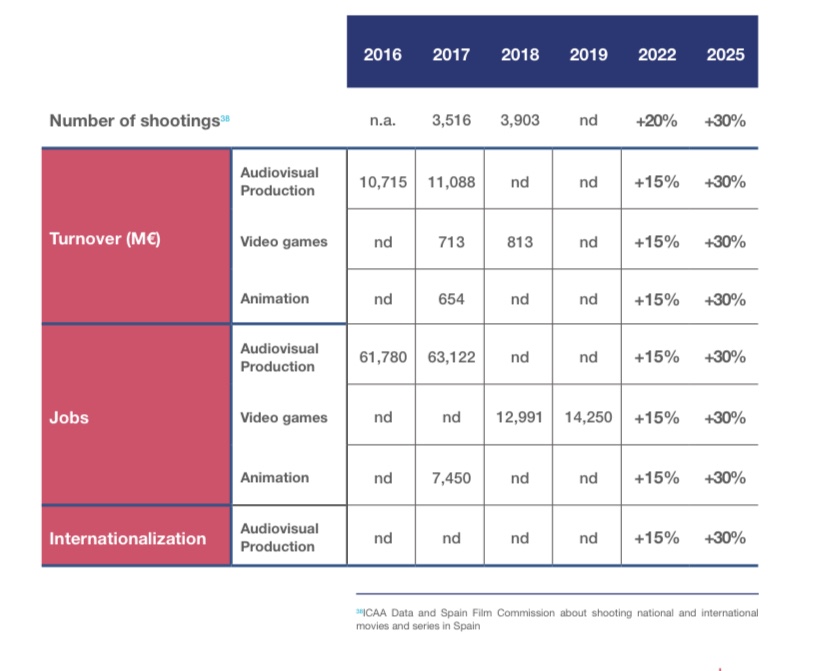

Potencjał rynku wideo nie umyka hiszpańskim władzom. W marcu 2021 roku rząd powołał Spain AudioVisual Hub, którego ideą jest przyciągnięcie do Hiszpanii jeszcze większych inwestycji w audiowizualny biznes – konkretnie o 30 proc. wyższych do 2025 roku.

Tak ten rynek widzą analitycy PWC, cytowani w podlinkowanym dokumencie:

A takie plany definiują hiszpańskie władze:

Zwiększeniu inwestycji w sektor audiowizualny mają służyć istotnie obniżone podatki dla twórców filmów czy seriali, rozwijanie branżowych kadr i talentów czy usuwanie barier administracyjnych dla twórców. Reklamy poszczególnych regionów Hiszpanii (Kastylii La Manchy, Walencji czy Wysp Kanaryjskich) promujących korzyści z kręcenia na ich terenie filmów i seriali, przewijały się w rozmaitych formach podczas tegorocznej Conecta Fiction.

Realistycznie, choć bez kompleksów

Przepustką do sukcesu Hiszpanii na światowym rynku rozrywki jest przede wszystkim język, którym włada blisko 500 mln osób (poza Hiszpanią ogromna część Ameryki Południowej, Ameryki Środkowej z Meksykiem i duży hiszpańskojęzyczny rynek w USA). Ze swoimi zróżnicowanymi plenerami – wyspami, lasami, rzekami, górami, plażami i historyczną zabudową dostępną niemal w każdym regionie – Hiszpania oferuje także niepowtarzalne plany zdjęciowe. Wspomnijmy tylko „Wiedźmina”, „Black Mirror”, „The Crown”, „Grę o Tron” czy „Killing Eve”, dla których kraj Don Kichota stał się plenerem do części zdjęć.

Nie fantazjując więc o pobiciu pozycji Hiszpanii w świecie rozrywki, warto jednak pomyśleć co (poza „365 dniami”) zrobić, by także Polska stała się lepiej widoczna na światowej mapie TV i streamingu.

Okazją będzie m.in. 7. edycja Conecta Fiction.

PS A nieco więcej programowych konkretów z tej imprezy – w kolejnej relacji z Toledo.