Wojny streamingowe przeorały rynek wideo. W Stanach niemal co trzecią, a w Polsce co dziesiątą minutę oglądania poświęcamy już internetowemu wideo. Za ekspansją serwisów streamingowych nie nadążyły standardy pomiaru. Największe firmy telemetryczne, choć kreślą już ogólny obraz rynku, nie oferują pogłębionych analiz programowych platform SVOD. Tę lukę próbuje wypełnić PlumResearch, polska agencja obsługująca światowe studia i globalnych streamerów. Założyciel PlumResearch – Łukasz Jeziorski, opowiada dziś ScreenLovers o swoim narzędziu, ale rozstrzyga także czy Netflix w 2019 r. przepłacił za „Friends”, jak bardzo Polacy łakną lokalnych treści oraz jakich danych szukają dziś producenci i serwisy. Wywiad uzupełniają analizy, o jakie ScreenLovers poprosił twórcę PlumResearch.

Joanna Nowakowska, Wojciech Kowalczyk, ScreenLovers: PlumResearch zaczął biznes od podbijania Ameryki. Chodziło o łowy w najgłębszym źródle?

Łukasz Jeziorski: Nasze początki to była muzyka i oferta dla wytwórni muzycznych. Szybko okazało się, że pojemność tego rynku jest ograniczona i “sufit” wisi bardzo nisko. Zorientowaliśmy się jednak, że istnieje duże zapotrzebowanie na naszą technologię na rynku streamingu wideo i zaczęliśmy tworzyć produkty dla tego segmentu. W naszej ‘streamingowej ekspansji’ bardzo pomogły nam doświadczenia z pierwszym klientem – SONY Pictures. Dzięki nim mogliśmy skutecznie odpowiedzieć na potrzeby największych graczy w branży rozrywkowej, którzy w zdecydowanej większości są ulokowani w Stanach Zjednoczonych. Dziś flagowy produkt firmy – Showlabs – dostarcza informacje o oglądalności w ponad 40 krajach na całym świecie. Korzystają z niego studia filmowe, agencje talentów czy platformy streamingowe.

Po co przychodzą dziś do PlumResearch serwisy streamingowe? Swoje wyniki znają, chodzi więc zapewne o podejrzenie biznesu konkurentów?

Każdy potencjalny klient, który do nas przychodzi zaczyna od analizy własnych treści. Ale oczywiście, chcą również zrozumieć i podejrzeć biznes konkurencji. Jakie treści się u nich sprawdzają, co jest atrakcyjne na poszczególnych rynkach, jakie programy warto kupić czy wyprodukować.

Jak wyglądają najczęściej zamawiane u Was analizy?

Dzielimy nasze raporty na dwie kategorie. Pierwsza to Platform Overview, w której użytkownik może sprawdzić rankingi poszczególnych serwisów i porównać osiągane przez nie wyniki.

Drugi to Content Analysis, w którym schodzimy głęboko na poziom treści: tytuł, sezony, czy odcinki.

Wskaźniki, jakimi się posługujemy to m.in.: Unique Viewers, Total Hours Watched i Views. Analizujemy również Completion Rate i binge watching, czyli wskaźniki zaangażowania. Obserwujemy też ścieżki użytkowników – jak rozwija się ich gust i kiedy otwierają się na poszczególne gatunki i subgatunki treści.

A wskaźniki demograficzne?

Zauważyliśmy, że nasi klienci nie skupiają się na klasycznych wskaźnikach demograficznych. Znacznie bardziej interesująca jest dla nich segmentacja widzów na poziomie heavy, medium i light usera.

Showlabs nie jest wykorzystywany na potrzeby reklam, więc skupiamy się na segmentacji widzów w oparciu o częstotliwość korzystania z serwisów, a nie o powszechnie wykorzystywane profile demograficzne, jak płeć, czy wiek.

I na koniec tego wstępu – w jaki sposób zbieracie dane o streamingu?

Mamy panel badawczy obejmujący kilka milionów użytkowników w ponad 40 krajach. W tym Polskę, którą reprezentuje 75 tysięcy widzów. Paneliści są użytkownikami różnych produktów cyfrowych, w zamian za bezpłatny dostęp lub innego typu korzyści, dzielą się z nami swoimi danymi. W ten sposób mamy dostęp do informacji co oglądają, jak długo, na jakiej platformie, czy jakim urządzeniu. Wciąż tworzymy nowe produkty, zdarza się również, że kupujemy gotowe, współpracujemy także z producentami sprzętu, jak np. Smart TV i część danych otrzymujemy bezpośrednio od nich.

Dane są pozyskiwane w sposób pasywny, a nie przy pomocy formularzy, czy ankiet. To sprawia, że mamy informacje o tym co i jak użytkownicy oglądają w rzeczywistości, a nie co deklarują, że oglądają.

Dzięki mierzeniu całego spektrum urządzeń obserwujemy m.in. jak rozkładają się preferencje użytkowników pod kątem platformy. Widzimy nie tylko, że są to różne treści w zależności od urządzenia, ale też jak różni się ich prime time, w którym momencie przestali oglądać dany film, czy serial i jakie tytuły przyciągają nowych subskrybentów.

Nasze dane są zbieżne z rankingami publikowanymi przez poszczególne platformy, co najlepiej potwierdza ich jakość.

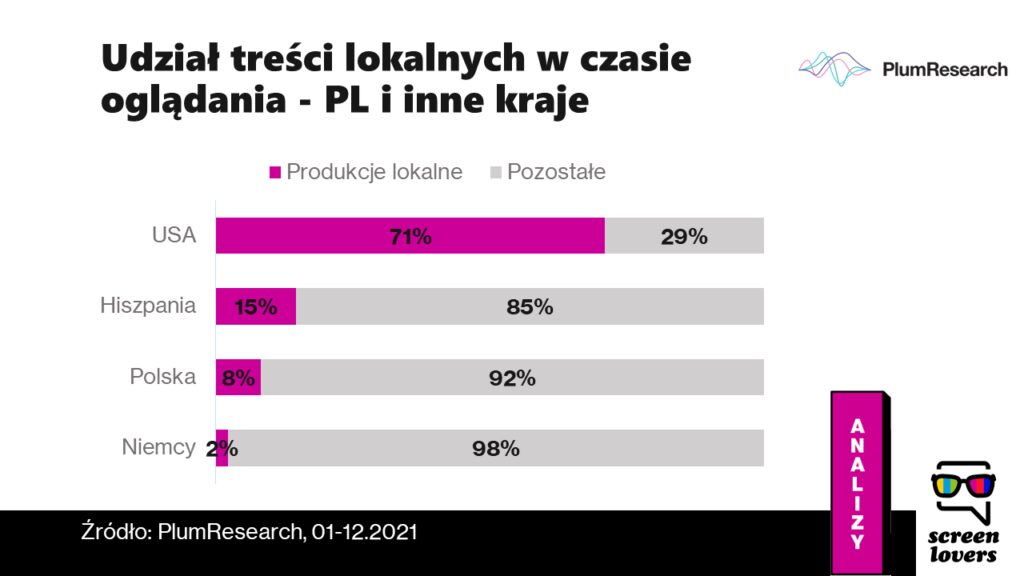

Przejdźmy od urządzeń do programów. Czym polski widz streamingowy wyróżnia się na mapie świata?

Nie widzimy znaczących różnic. Obserwujemy wysoką konsumpcję treści lokalnych – w tym zachowaniu bliżej nam do widza znad Loary niż znad Tamizy. Jednak już fascynację treściami odnoszącymi się do aktualnych wydarzeń, dzielimy z widzami na całym świecie. Na przykład po słynnym wywiadzie z Megan i Harrym momentalnie zaobserwowaliśmy wzrost zainteresowania treściami związanymi z rodziną królewską, także w Polsce. Podobnie było przy okazji wydarzeń związanych z ruchem Black Lives Matter.

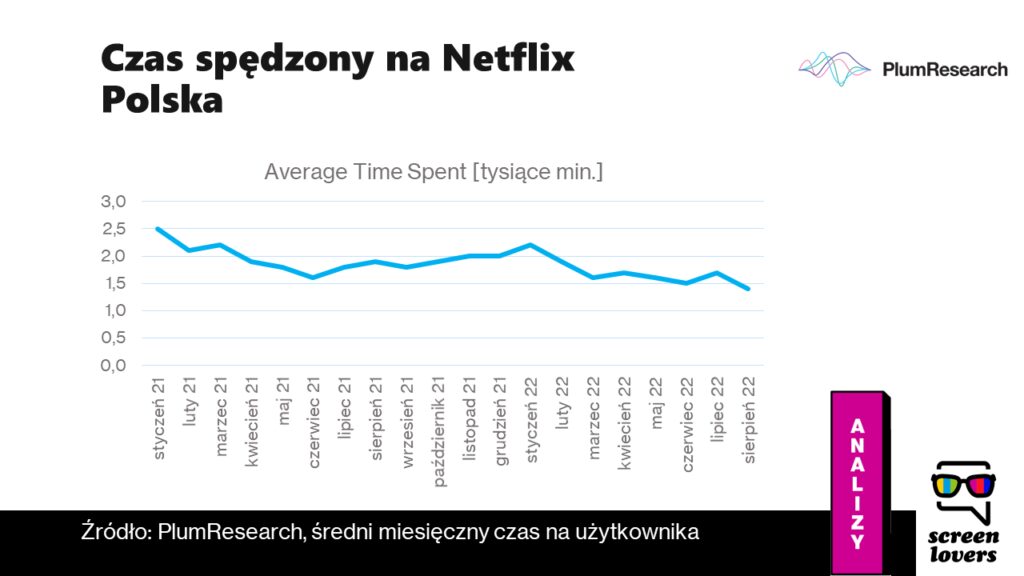

Obserwowaliśmy niedawno nerwowe reakcje inwestorów na spadek liczby subskrybentów Netfliksa. Dodatkowo w niektórych krajach, w tym w Polsce, streamingowy lider może odczuwać skutki ekspansji serwisu Disney+. Czy w waszych danych widać już zadyszkę Netfliksa? Np. w postaci krótszego czasu oglądania serwisu?

Bynajmniej. Oczywiście dane pokazują dość jasno, że covidowy szczyt popularności streamingu jest za nami, a Netflix rekordy oglądalności bije zawsze na przełomie roku. Ale poza tym dość naturalnym spadkiem post-covidowym nie widzimy, żeby Netflix borykał się z kurczeniem czasu oglądania.

Czy wraz z analizą Waszych danych, klienci wchodzą głębiej w analizy swoich programów, tj. wychodzą ponad to, do czego przyzwyczaili ich dostawcy telemetrii?

Tak. Na początku klienci zazwyczaj analizują dość podstawowe wskaźniki – liczba użytkowników i czas spędzany w serwisie. Ale później chcą lepiej zrozumieć zarówno zachowania widzów, jak i swoje treści. Np. czy widz kończy sezon? Do którego odcinka średnio dochodzi? Jakie momenty serialu najlepiej działają? Na jakim urządzeniu najwięcej się dzieje w zależności od dnia tygodnia czy pory dnia? Mamy też wskaźni Get Hooked pokazujący jak mocno dana treść przyciąga do siebie i ile odcinków potrzebował dany sezon by wciągnąć widza.

Analizujemy też konsumpcję całych sezonów seriali. Wielu nadawców streamingowych ucieka od publikowania ich w całości jednego dnia i wrzuca najczęściej po jednym odcinku w tygodniu. Jednak widzimy w naszych danych jak wielu jest widzów sięgających po serial tuż po wydaniu ostatniego odcinka. Ludzie czekają, żeby binge-watch’ować treści. Zostaliśmy nauczeni przez Netflix seryjnego oglądania i weszło nam to w krew.

Mamy więc unikalnych widzów, godziny oglądania, liczbę viewsów oraz wskaźniki treści: completion rate, binge-watching i get hooked. Jakie jeszcze miary stosujecie?

Mamy jeszcze ATS (average time spent), czyli czas spędzony przez użytkownika w serwisie. W najbliższym czasie planujemy wprowadzić AMR, czyli średnią widownię platformy.

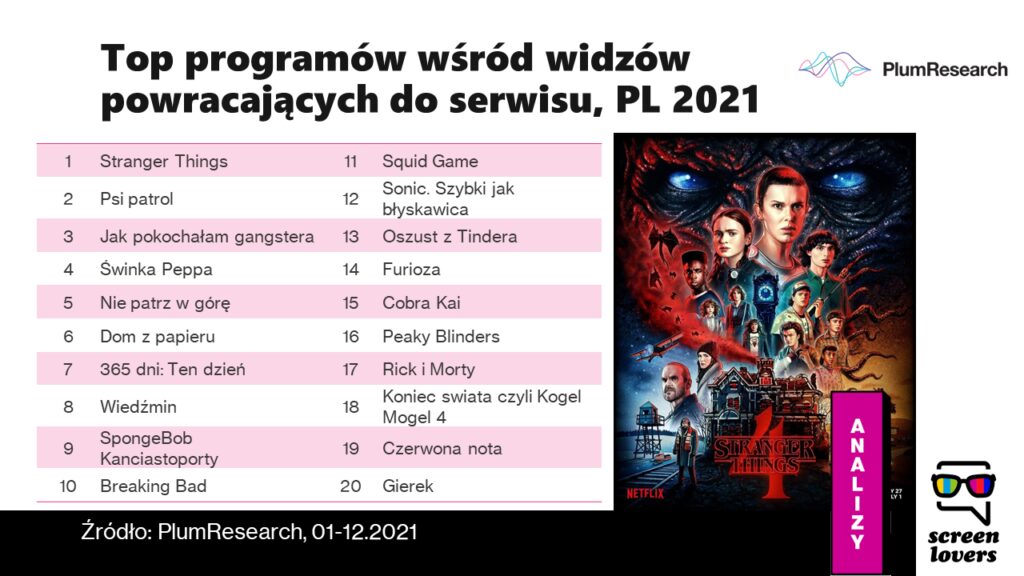

Do tego analizujemy reaktywację użytkownika, czyli dynamiczną metrykę do analizowania zachowań widzów powracających do serwisu po tygodniu, miesiącu czy roku. Dzięki niej wiemy jakie treści mają potencjał przyciągać widzów na nowo. I co ciekawe, czasem są to nowe, premierowe tytuły, które przypominają widzowi o serwisie. Ale często są to także starsze, klasyczne, bądź kultowe treści, do których widz z chęcią wraca. To arcyciekawe z punktu widzenia zakupu i promocji treści.

Kolejna ważna statystyka to Cross-Viewing. Dzięki niej wiemy co oglądali widzowie danej treści. To znakomita miara pozwalająca na zakupy do platformy – co jeszcze przyciąga widzów danego tytułu.

Na początku wojen streamingowych, 3-4 lata temu, rozgrywały się krwawe boje o stare seriale. „Seinfield”, „Friends”, „Bing Bang Theory” stały się na powrót bohaterami newsów w mediach branżowych, bo stawki typu kilkaset milionów dolarów za prawa do ich emitowania, na rynku TV i wideo wcześniej się nie zdarzały. PlumResearch już wtedy śledził ten rynek. Uważacie, że to były przestrzelone inwestycje?

Doskonale pamiętam ten czas. Śledziliśmy popularność tych klasyków i pamiętam, jak oglądały się zarówno wśród nowych i powracających użytkowników serwisów.

Netflix zapłacił za “Friends” łącznie 200 mln dolarów, w tym 100 milionów za przedłużenie kontraktu na kolejny, ostatni rok. W samych Stanach Zjednoczonych, w ciągu tych pięciu lat, aż milion kont rozpoczęło swoją przygodę z Netflixem właśnie od “Friends”. Zakładając LTV (loan to value – red.) na poziomie 200 mln, inwestycja zwróciła się samymi tylko kontami w USA, tymczasem Netflix rozrastał się wówczas na całym świecie.

Jeżeli dodatkowo uwzględnimy zwiększenie retencji i podwyższenie ogólnego poziomu zadowolenia dotychczasowych subskrybentów – inwestycja we “Friends” była zdecydowanie opłacalna.

Przejdźmy do polskich produkcji. Od lat szukamy przepisu na serial, który zawojuje globalne rynki. Serwisy streamingowe dają możliwości dotarcia w najdalsze zakątki świata. Tylko pytanie czy są takie treści, które można by uznać za naszą specjalność i które faktycznie przebijają się na świecie? Jak w tym wszystkim radzą sobie „Kajko i Kokosz”?

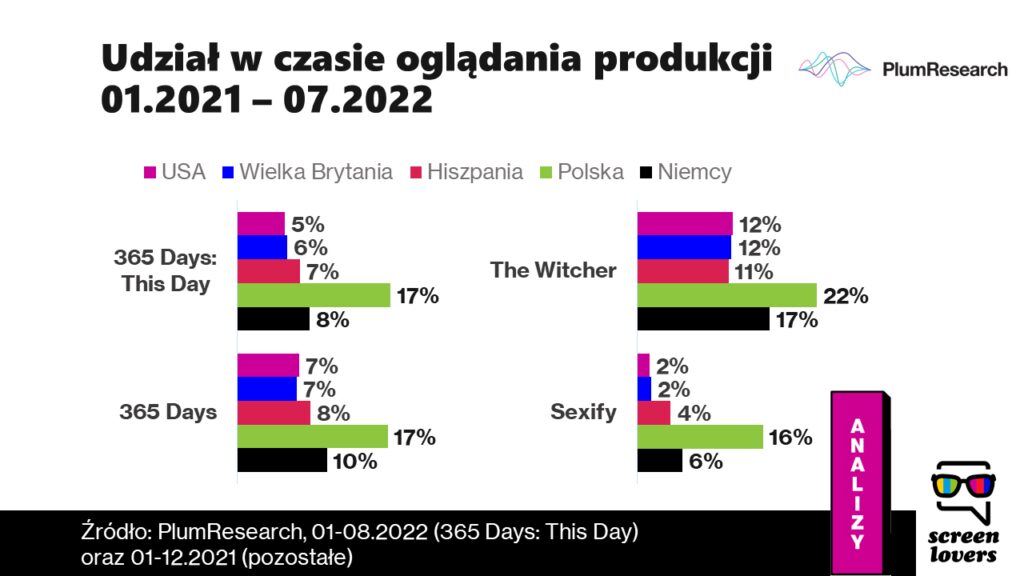

Powinniśmy zacząć od wyraźnej definicji tego, co uważamy za polską treść. Czy są nimi „Sexify” i „Wiedźmin”? Naszym zdaniem to produkcje międzynarodowe, tworzone na globalny rynek. Polska pełni tu rolę koproducenta. O takich serialach – mimo, że osiągnęły światowy sukces – trudno mówić, że są lokalne czy reprezentują unikatowe cechy polskiej produkcji.

W topie rankingów dla wielu krajów widzieliśmy za to produkcje ATM – „Zachowaj spokój”, „365 dni”, „Furioza”, filmy Wojtka Smarzowskiego czy Patryka Vegi. Co je łączy? Myślę, że łatwiej jest się przebić treściom kontrowersyjnym. Nawet jeśli osadzone są w lokalnej specyfice, ale mówią o uniwersalnych problemach, jak choćby dzieła Smarzowskiego.

Co do „Kajko i Kokosza”, to ta produkcja jest gorzej odbierana. Może to kwestia kreski, która trafia do sentymentalnego polskiego widza, ale już niekoniecznie do globalnego, który szuka nowoczesnej animacji.

Na rynku pomiaru wideo wiele się ostatnio dzieje. Nielsen i inni dostawcy telemetrii, tracą monopol na opis i analizę treści audiowizualnych. Gdzie PlumResearch w tym szybko zmieniającym się krajobrazie widzi swoje miejsce?

Nasze dane i analizy są kluczowe dla branży rozrywkowej. Dzięki nam producenci, właściciele treści, czy agencje talentów mogą lepiej poznać swoją publiczność, zrozumieć jak ich treści są odbierane na poszczególnych rynkach, w konkretnych segmentach widzów. Nasi klienci mogą porównać, gdzie są oglądane treści podobne do ich produkcji i mają możliwość skutecznej komercjalizacji własnych programów tam, gdzie jest na nie potencjalny popyt.

Znamy również ograniczenia polskiego rynku i chcemy docierać do mniejszych producentów, którzy mają potencjał, a dzięki naszym danym i ich interpretacji będą w stanie tworzyć treści lepiej dostosowane do streamingowego świata.

Wspieramy branżę audiowizualną naszą wiedzą jako doradca, ale jednocześnie coraz aktywniej wchodzimy w rolę producenta filmów, seriali i reklam. Obecnie przymierzamy się również do działalności dystrybucyjnej – wszystko to, by pokazać jak wykorzystać nasze dane w praktyce.

Rozmawiali: Joanna Nowakowska i Wojciech Kowalczyk