Wzmożony ruch w badaniach mediów trwa już od kilku lat. W Polsce, poza światowymi trendami, napędzają go dodatkowo dyskusyjne pod względem intencji działania mediów publicznych, kwestionujących rynkowe status-quo. Może jeszcze nie w 2022 r., ale w 2023 mogą funkcjonować na rynku trzy konkurencyjne pomiary telemetryczne: Nielsena, Gemiusa i KRRIT. Na ScreenLovers podsumowujemy dziś krótko sytuację w badaniach, kreśląc odrobinę międzynarodowego tła i sięgamy po opinie marketerów (Reckitt i Flixbus), którzy dzielą się refleksjami na temat pierwszej konkretnej zmiany w walucie TV: OOH viewingu.

Rynek badań telemetrycznych do ub.r. można było liczyć wartością biznesu Nielsena. 2020 rok firma zakończyła blisko 30 mln zł. przychodów, w poprzednim podwyżki cen badań, związane z powiększeniem panelu, mogły ten wynik nieco podnieść. Budżet Krajowego Instytutu Mediów, który realizuje projekt 1-źródłowego badania mediów dla KRRiT wynosi w 2022 roku 33,5 mln zł. A w wyścigu telemetrycznym (a nawet szerzej – jednoźródłowym), mamy także Gemius, od którego w tym roku rynek zaczął kupować dane dotyczące oglądalności TV poza domem, zaprzęgnięte do rozliczania kampanii jesienią 2021 r. Tu trudno ustalić ile dokładnie przychodu z badania TV osiąga Gemius, ale jak ostatnio deklarował w „Rzeczpospolitej” Marcin Pery już teraz jednoźródłowy panel liczący 2 tys. domostw pochłania rocznie ok. 10 mln zł.

Gdyby spełniły się rynkowe spekulacje i np. jakiś duży nadawca (Polsat?) zdecydował się rozliczać kampanie tylko w oparciu o pomiar Gemiusa, za to np. Telewizja Polska rozpoczęła na tym gruncie współpracę z KIM-em, rynek badań telemetrycznych istotnie by się poszerzył. Mielibyśmy 3 różne waluty do rozliczania kampanii, a wartość rynku telemetrii mogłaby przebić nawet 100 mln zł. Dużo? Pamiętajmy, że wiedza płynąca z tych pieniędzy służyłaby rozdysponowaniu ponad 5 mld zł., które przyciąga rocznie sama tylko telewizja w postaci budżetów reklamowych. Zanim przedyskutujemy ten scenariusz na konferencji ScreenLovers 12 kwietnia ( videowars.screenlovers.pl ), rozejrzyjmy się po rynku telemetrii w Polsce i za oceanem.

Amerykańska gorączka badawcza

Już od kilku lat w badaniach mediów panuje duży ruch. Stare pomiary trzeszczą, w miarę jak konsumpcja mediów tradycyjnych rozlewa się na kolejne platformy. I to nie tylko w Polsce.

W Stanach, gdzie Nielsen również próbuje stworzyć jednoźródłowy pomiar (Nielsen One), dzieje się to w cieniu zamieszania z odebraniem mu akredytacji MRC (Media Rating Council). Latem ub.r. Video Advertising Bureau, zrzeszające m.in. NBCUniversal czy Viacom CBS, wystąpiło o to do MRC twierdząc, że Nielsen zaniżał do 6 proc. faktyczną wielkość widowni w czasie pandemii. Podliczono wówczas nawet, że sieci telewizyjne mogły na tym stracić od 468 mln do nawet 2,8 mld dolarów.

Nielsen, który wystąpił wtedy o złagodzenie presji i zawieszenie akredytacji, ostatecznie ją utracił. A to stworzyło idealne warunki dla jego konkurentów. Od lata ub.r. coraz więc głośniej o badawczych alternatywach wobec giganta telemetrii – Comscore, VideoAmp, TV Squared itp.

Największy amerykański krytyk Nielsena – NBCU, testowo, przy SuperBowl, będzie np. korzystał z pomiaru iSpot.tv obejmującego linearną i streamingową rzeczywistość TV. Z kolei Viacom CBS uzupełnia wiedzę Nielsena o zakupiony alternatywny pomiar od VideoAmp, z którego korzystał także m.in. Omnicom Media Group.

Swoje – może nie alternatywne, ale uzupełniające usługi mocno promują także firmy dostarczające bardziej ukierunkowane pomiary. Mowa o współzałożonej przez aktora Edwarda Nortona agencji EDO , która sprawdza jak reklamy w TV przełożyły się na wyszukiwanie informacji o markach w pierwszych minutach od wyemitowania spotu.

Mamy też graczy serwujących arcyinteresujący dziś pomiar uwagi, jak choćby Amplfied Inteligence czy TVision. Ta ostatnia, we współpracy z Lumen, dostarczyła inisghtów, które opisywaliśmy na ScreenLovers w ub.r.

Co ciekawe, z TVision współpracuje w Stanach z Gemiusem, rozwijając wspólny panel do pomiar reklam wideo, umożliwiający kontrolę nad zasięgiem i częstotliwością spotów rozsianych po rozmaitych platformach wideo. Jest to pewnie w dużej mierze zasługa polskiej managerki Gemiusa – Marty Sułkiewicz, która odpowiada za międzynarodowy rozwój tej firmy.

Presja rywala

Jak widzimy, problemy z bazowym pomiarem w USA zaowocowały nie tylko propozycją konkurencyjnych badań, ale też wysypem nowych podejść odnośnie do samych metryk reklamowych. Tego nurtu w Polsce praktycznie nie widzimy. Każdy póki co chce badać rating lub kontakt z reklamą, a nie np. uwagę czy widoczność.

Jednak i u nas kolejne wydarzenia utwierdzają w przekonaniu, że nic nie robi lepiej starym pomiarom niż konkurencja.

Sam Gemius służy tu doskonałym przykładem. Przypomnijmy, że w 2015 r. Gemius przegrał w przetargu PBI na dostarczanie pomiaru internetu w Polsce, a czarnym koniem wyścigu okazała się GfK, proponująca rynkowi wizję swojego badania – Pl@net. Gemius, w czasie gdy w bólach rodził się Pl@net spędził naprawdę pracowite miesiące doszlifowując swój produkt. Firma uzupełniła wówczas pomiar o rzeczy, o które od lat upominali się krytycy badania internetu, choćby tygodniowe czy dzienne raportowanie danych. Ostatecznie w czerwcu 2016 r., po spektakularnym fiasku wprowadzenia Pl@net, Gemius wrócił na tron króla pomiaru internetu w Polsce i dostarczał już bardziej rozbudowane analizy.

Nie inaczej dzieje się w Nielsenie. Presja paranoicznej krytyki ze strony prezesa TVP ostatecznie przerodziła się w konkretny projekt KRRiT, próbujący jednoźródłowym pomiarem ogarnąć rynek prasy, telewizji i radia. W czasie gdy bardzo, bardzo powoli, ten projekt się materializuje, swój jednoźródłowy pomiar rozwija dla odmiany dość skutecznie firma Gemius.

Pewnie więc nie tylko zasługą rynkowych trendów jest to, że Nielsen szybciej niż w poprzednich latach doinwestowuje swój pomiar. Panel na przestrzeni niespełna 2 lat wzrósł do 3500 gospodarstw domowych, a więc aż o 1500 domostw! A do tego jesienią 2020 r. ruszył streaming meter, który wreszcie pokazał jaki % czasu oglądania wideo stanowi linearna TV, a jaki – YouTube, Netflix, Player itp. Sukcesywnie rozwijany o kolejne platformy, pomiar streamingu obejmuje już 1500 gospodarstw.

Czy to wystarczy, by zabezpieczyć sobie dalszy niemal-monopol na rynku badań oglądalności? Zapytaliśmy o to nawet prelegentów nadchodzącej VideoWars by ScreenLovers, gdzie przedyskutujemy temat pomiaru. Jak widzicie – zdania są mocno podzielone. Niektórzy typowali, że nadal będziemy mieli jedną walutę, ale czy jedna musi oznaczać, że ta sama, co obecnie? 🙂

Monopol rozszczelniony

Pisząc wcześniej o niemal-monopolu mamy oczywiście na myśli działania firmy Gemius, które jesienią ub.r. doprowadziły do rozszczelnienia waluty telewizyjnej w Polsce. Pomiar OOH dołączony do rozliczeń kampanii telewizyjnych już od kilku miesięcy jest przedmiotem branżowych kontrowersji. Na początku niezwykle ożywionych, obecnie – co nawet trochę nas dziwi, w kontekście przełożenia, jakie ratingi OOH mają na wydatki w TV – już przygasających.

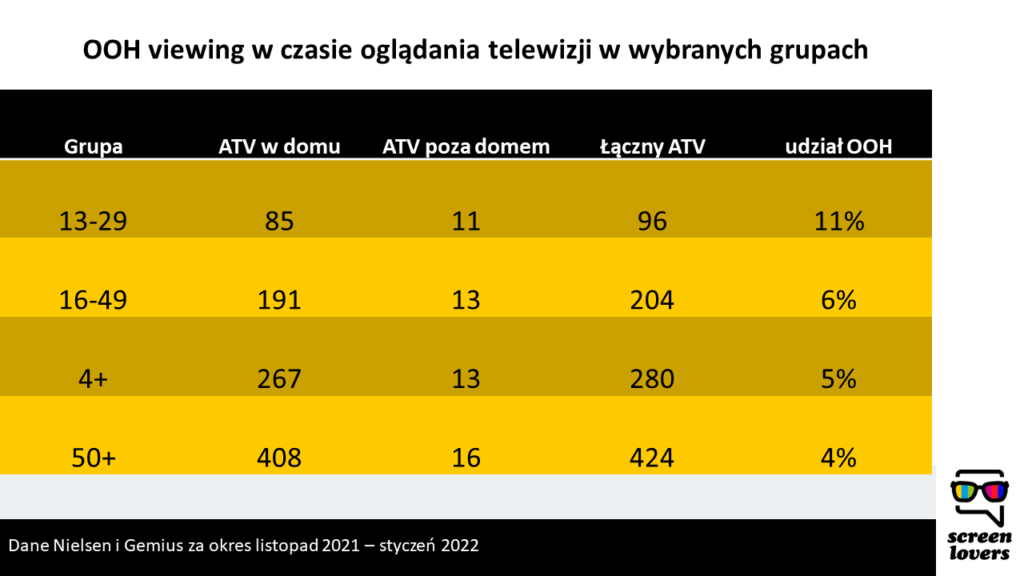

Dla wyobrażenia skali tego przełożenia, zerknijmy tylko jak prezentuje się udział OOH viewingu w czasie oglądania różnych grup wiekowych

Aktualnie (początek lutego) wciąż nie są jasne losy audytu fuzji danych Nielsena i Gemiusa, którego historię relacjonują media branżowe. Po przełamaniu oporu Polsatu, obecnie zastrzeżenia zgłasza Gemius. Zapewne do kwietnia 2022 roku, gdy na scenie VideoWars zasiądą z nami do rozmowy szefowie Nielsena, Gemiusa i KIM, nie będziemy mogli przedyskutować wniosków z audytu, co jeszcze pod koniec ub.r. wydawało się całkiem prawdopodobne.

Ciekawi jak bieżącemu „audytowi” w praktyce poddaje się nowa waluta uwzględniająca OOH, zapytaliśmy reklamodawców.

Jak sam pomiar OOH przełożył się na ich strategie i plany oraz jakie mają nadzieje związane z pomiarem wideo mówia nam dziś marketerzy z firm Reckitt oraz FlixBus.

Tomasz Stanek, head of media & digital, Reckitt

- Wszyscy nadawcy uwzględniają już dane o OOH viewingu do rozliczeń kampanii. Jak to rozszerzenie waluty TV wpływa na inwestycje Twojej firmy w telewizję w 2022 roku?

Nie rozdzielałbym realnej inflacji w TV na tę ukrytą, w postaci poszerzenia panelu i oficjalną wynikającą z polityk handlowych. Wydawało się, że uwzględnienie danych z OOH obniży apetyty dostawców TV i na poziomie polityk handlowych wzrosty będą nieco niższe – presja inflacyjna zbiera swoje żniwo na wielu polach i nie omija telewizji. Nie obrażamy się jednak na telewizję i nie przerzucamy budżetu do innych mediów, przynajmniej na razie. - Czy, a jeśli to na ile, dane o OOH viewingu zmieniają Wasze podejście do samego planowania TV?

W moim odczuciu jest jeszcze za wcześnie na konkrety, ale panel Gemiusa daje do myślenia w kontekście młodszych telewidzów. Pierwsze analizy wskazują na to, że młodzi poza domem w zauważalnym stopniu zakopują dziurę w oglądalności, na którą wskazywał Nielsen. Czekam na dalsze analizy, rozwianie wątpliwości dotyczących metodologii nowego pomiaru, a także rozważania na temat różnicy w efektywności pomiędzy kontaktem z reklamą w TV oglądaną w domu w porównaniu do tej poza domem, bo tutaj raczej nie stawiałbym znaku równości. Intuicja i osobiste doświadczenia podpowiadają mi, że poza domem telewizja w większym stopniu stanowić może medium tła, a przerwy reklamowe, poprzez aspekty towarzyskie, narażone są na większy poziom dystrakcji, niż podczas oglądania w domu. - Jakich innowacji ze strony badania widowni wideo w Polsce oczekiwałbyś teraz?

Zakładając dokładność i rzetelność badania oglądalności OOH Gemiusa, można pokusić się o analizy mierzące dokładniej współkonsumpcję TV i digitalu w różnych grupach, może też sprawdzić temat korzystania z telefonu w momencie rozpoczęcia czy zakończenia breaku reklamowego, choćby w kontekście rozważania efektywności dopłat za pozycjonowanie reklam w bloku. Chętnie zobaczyłbym też polską wersję analizy przeprowadzonej przez brytyjski Lumen, o której pisaliście TUTAJ

Odwróciłbym jednak nieco Twoje pytanie – czy marketerzy wykorzystują wystarczająco dane i badania, do których mamy dostęp? Decyzje w temacie strategii mediowej często zapadają pod wpływem obserwacji konkurencji, pogoni za trendem czy ewangelizacji ze strony kluczowych dostawców digitalowych, znacznie rzadziej na podstawie faktów i konkretnych liczb. Dobrym przykładem jest kwestia podziału inwestycji na TV i digital. Niewielu marketerów zadaje sobie trud sprowadzenia kosztów obu mediów do wspólnej waluty (np. CPM albo czas atencji), nie mówiąc o dalszych analizach i estymacjach zasięgów, opartych na rzetelnych wyliczeniach – innych, niż tylko te dostarczane przez agencyjne optymalizatory. Do takich rzeczy nie trzeba zaawansowanych technologii. Muszę powiedzieć, że Screenlovers robi w tym zakresie świetną robotę, z czego osobiście sam wiele czerpię (#duma – dopisek ScreenLovers).

Marcin Wiatr, senior marketing manager Flixbus

- Wszyscy nadawcy uwzględniają już dane o OOH viewingu do rozliczeń kampanii. Jak to rozszerzenie waluty TV wpływa na inwestycje Twojej firmy w telewizję w 2022 roku?

Rozszerzenie widowni o pomiar out of home na razie nie wpływa na nasze decyzje o alokowaniu budżetów w tym kanale. Póki co dysponujemy danymi uwzględniającymi OOH viewing tylko z kampanii realizowanych w kanałach tematycznych oferty Polsat Media. To zbyt mała próba.

Odchodzimy poza tym od postrzegania telewizji jako osobnego kanału reklamowego. W tym roku planujemy koncentrować się na szerszej strategii komunikacji w oparciu o reklamę video, w której TV jest jednym z elementów. Na koniec dnia liczą się przede wszystkim wyniki biznesowe kampanii i to one będą wpływać na przyszłe decyzje. - Czy, a jeśli, to na ile, dane o OOH viewingu zmieniają Wasze podejście do samego planowania TV?

Rozumiem, że jest to dodatkowa widownia, za którą do tej pory nie płaciliśmy. Jednak nie jesteśmy do końca zadowoleni ze sposobu wprowadzenia rozszerzonego pomiaru. Z naszej perspektywy OOH viewing powinien być jednomyślnie i równocześnie zaproponowany przez wszystkich nadawców po konsultacjach z organizacjami branżowymi.

Telewizja jako medium oferuje nie tylko szeroki i tani zasięg, ale również odpowiednią uwagę widza. Nie mam poczucia, żeby zaangażowanie widza w odbiór przekazu było takie samo poza domem, jak w domu. Moje wątpliwości wzbudza również znaczący wzrost zasięgu niektórych kanałów tematycznych, a one zajmują istotną pozycję w naszych mediaplanach.

Niestety, nie mając możliwości wyboru, a chcąc być obecnym w telewizji, musimy rozliczać się na podstawie danych uwzględniających OOH viewing. Będziemy się uważnie przyglądać wynikom oglądalności oraz rezultatom naszych kampanii i na ich podstawie podejmować decyzje o ewentualnych korektach w naszch planach lub przesunięciach budżetów do innych kanałów video. - Jakich innowacji ze strony badania widowni wideo w Polsce oczekiwałbyś teraz?

W pierwszej kolejności nie tyle szukałbym innowacji w badaniu widowni wideo, co w rozwoju samej oferty. Myślę tutaj przede wszystkim o connected tv oraz addressable tv. Testowaliśmy już te rozwiązania w Niemczech oraz w Wielkiej Brytanii i planujemy z nich korzystać również w 2022 roku.

Dopiero z pełną ofertą video, na którą składałaby się telewizja liniowa, connected i addressable tv, platformy BVOD i AVOD czy też Youtube, który coraz chętniej jest oglądany na dużych ekranach, poszukałbym rozwiązania, które sprowadzałoby planowanie tych kanałów do wspólnego mianownika i ułatwiało realizację zintegrowanych kampanii video na wielu ekranach.

A po więcej zapraszamy na: VideoWars by ScreenLovers już 12 kwietnia!