Nie pysznią się w czołówkach rankingów największych streamerów, a ich łączne przychody reklamowe to ledwie kilka procent biznesu całej telewizji. Polskie serwisy BVOD (od broadcaster VOD) wykonywały ostatnio sporo strategicznych wolt i wyraźnie idą po więcej, ale czy, a jeśli tak to kiedy mają szansę dobić do poziomu brytyjskich odpowiedników? Zastanówmy się, z pomocą danych i komentatorów.

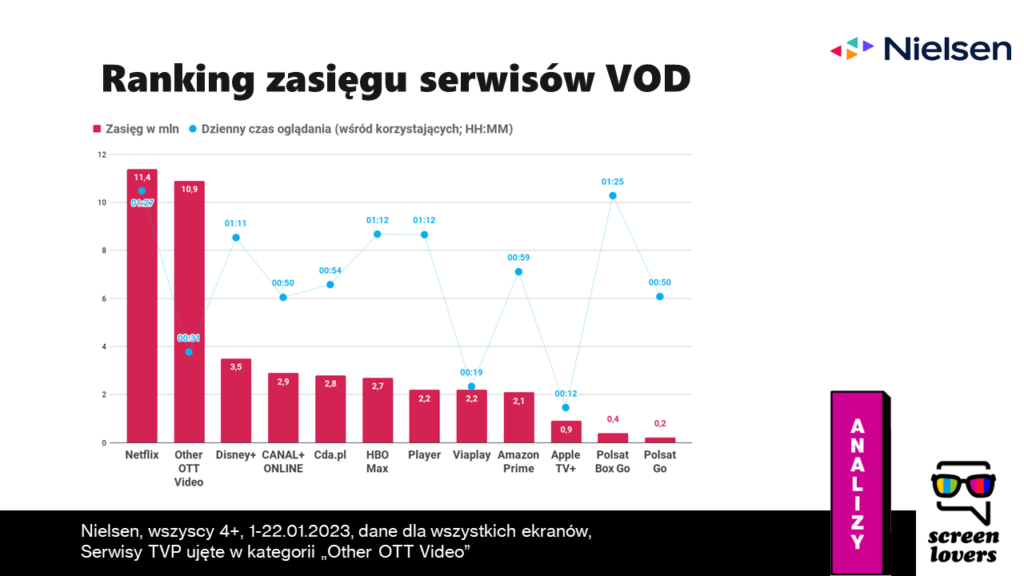

Za wyjątkiem Playera, który plasuje się w mocnej drugiej lidze (pierwszą ‘jednoosobowo’ tworzy Netflix), serwisy należące do tradycyjnych nadawców telewizyjnych nie wypadają okazale na tle streamingowej konkurencji. Rodzime BVOD-y w większości kluczowych wskaźników wyprzedził już także Disney+.

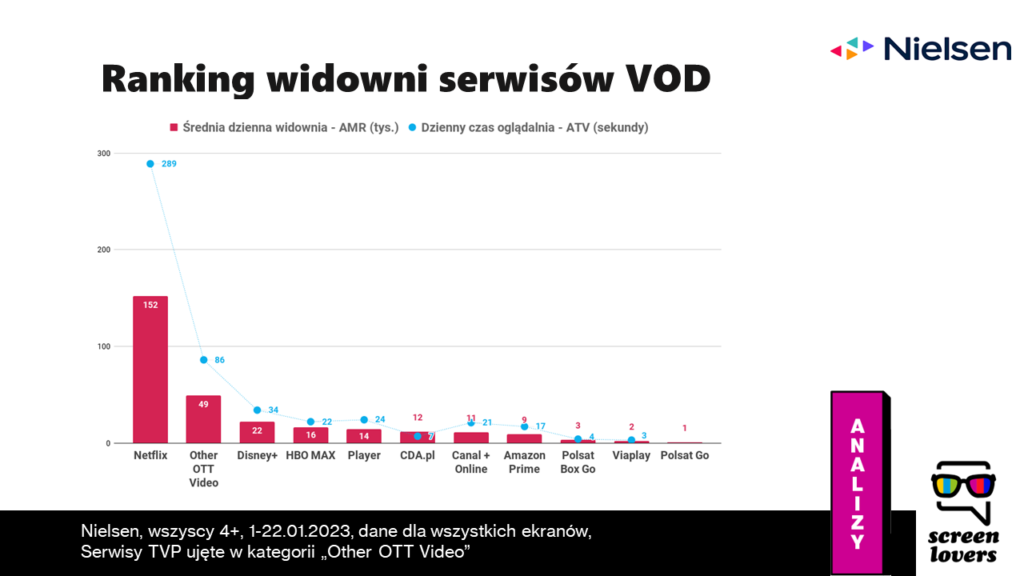

Dla porównania, dodajmy, że w UK serwisy nadawców już w 2021 r. osiągały 5 proc. udział w CAŁOŚCIOWYM czasie oglądania wideo – mowa tu o 15 minutach z 5 godzin i 16 minut dziennie. W Polsce, nawet po dodaniu wyników TVP, jak już pojawią się w monitoringu Nielsena, jesteśmy daleko od takiego wyniku. ATV serwisów nadawców zamyka się dziś w ok. 1 minucie dziennie.

5 proc. telewizyjnego tortu

Także w ujęciu przychodów z reklam, serwisy VOD polskich nadawców nie wypadają szczególnie okazale na tle statystyk z innych rynków. Jeśli spojrzeć na udział tzw. digital extensions w przychodach z reklam samej telewizji, okaże się, że w Polsce kontrolują ok. 5 proc. tego tortu. Przy przychodach polskich telewizji wartych blisko 4,5 mld zł przekłada się na nieco ponad 200 mln zł przychodów serwisów BVOD (bo ‘digital extensions’ telewizji to w znakomitej większości właśnie ich serwisy wideo). Powyższe dane to wyliczenia GroupM, która jednocześnie widzi, że w USA udział ‘digital extensions’ telewizji sięga 24 proc. proc., a w UK – 22 proc.

Dla pełniejszego obrazka dodajmy, że Polska plasuje się niemal na poziomie Hiszpanii czy Włoch, czyli również krajów, gdzie tradycyjna TV nieźle się trzyma, a wyprzedza np. rynki regionu CEE, o niskim jednocyfrowym udziale VOD w przychodach reklamowych telewizji.

Nie można powiedzieć, że nadawcy TV nie próbują walczyć budować popytu na reklamę e-wideo. W przypadku Polsatu i jego ostatniej polityki handlowej, wiążącej rabaty z wysokością wydatków na media online – możemy powiedzieć eufemistycznie, że ten popyt budowany jest wręcz bezkompromisowo😊. Nie widać tu jednak ścisłej zależności między budowaniem samej oferty BVOD a wywieraniem presji zakupowej na reklamodawców.

Na drugą nogę

Analizując potencjał biznesowego serwisów BVOD należy oczywiście pamiętać o ich drugim, obok reklam, źródle przychodów, czyli subskrypcjach. Player TVN w swoim najtańszym pakiecie uwzględnia reklamy, w TVP VOD można wykupić abonamentowy dostęp do ekskluzywnych treści (przedpremierowych, a i pierwszych ‘originalsów’, jak Erynie), w Polsacie zaś rozdzielono byt reklamowy (serwis Polsat Box) od subskrypcyjnego (Polsat Box Go).

Dokładnej liczby sprzedanych przez te serwisy abonamentów nie znamy – nieoficjalne informacje z lokalnych źródeł mówiły o ok. 1,5 mln sprzedanych abonamentów w Playerze, co plasowałoby go zdecydowanie na czele subskrypcyjnego rankingu SVOD-ów. Cyfry globalnych analityków są jednak zupełnie inne – Ampere Analysis np. wylicza, że to Polsat Box Go, dziedzic Ipli, dzierży ponad 1,4 mln abonamentów (sprzedanych pewnie głównie w ramach szerszego pakietu usług Polsatu), podczas gdy Player wyceniany jest przez tę agencje na niespełna 0,5 mln sprzedanych subskrypcji. Ampere Analysis lwią część rynku subskrypcji VOD (70 proc.) przypisuje zaś globalnym streamerom. Przytaczamy tu dane podsumowujące pierwszą połowę ub.r.

Kurs na AVOD

Mało tego polskiego BVOD-u? No tak… Wiele tłumaczy pozycja tradycyjnej TV nad Wisłą – pod względem czasu oglądania, jak i udziału TV w budżetach reklamowych, tworzymy europejską czołówkę. Mając pożądany przez reklamodawców i całkiem doceniany przez widzów kanał, główni nadawcy – wyłączając śmielsze poczynania TVN w ostatnich latach – ostrożnie doinwestowywali swoje cyfrowe odnogi.

Poza TVN, Polsatem i TVP na rynku streamingu nie zaznaczyli mocno swojej obecności inni nadawcy. Aspirujący do czołówki TV Puls ma niewypromowany serwis VOD oferujący catch-up i dostęp do własnych produkcji (aktualnie bez reklam – FVOD). Najstarszy polski serwis SVOD o zasięgu światowym – Filmbox+ wydawany przez Kino Polska, jest czysto subskrypcyjny. Wydaje się, że w mnogości polskich nadawców telewizyjnych kryje się potencjał warty skumulowania w AVOD-owe oferty, których poza WP Pilotem trudno uświadczyć.

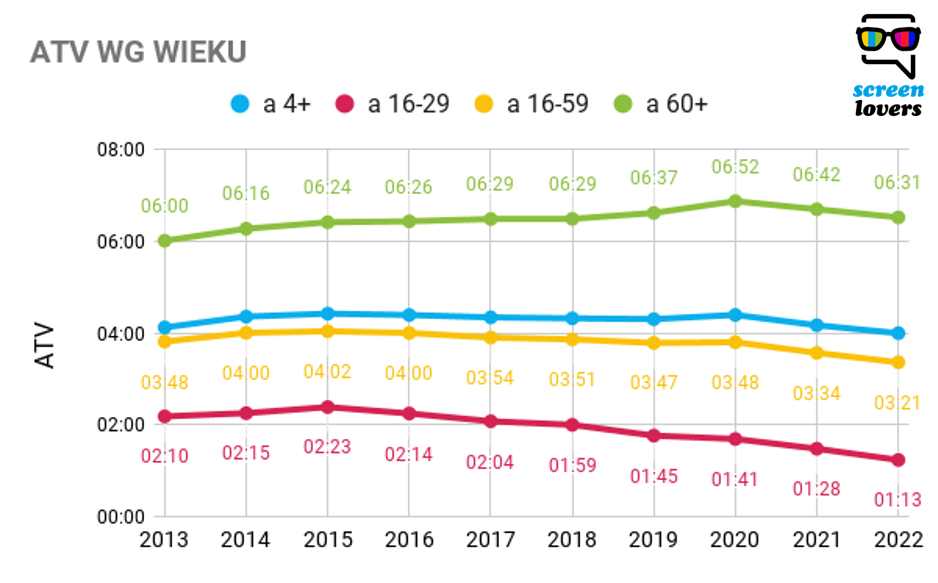

Apetyt na reklamę wideo w bezpiecznym otoczeniu i wśród dobrych treści, na pewno będzie rósł. Polski nie omijają przecież globalne trendy, a pozycja TV wśród młodych widzów spada u nas w tempie iście skandynawskim. Co gorsza (dla TV) w ostatnich dwóch latach zaczęli się od niej powolutku odwracać także najstarsi. Zerknijcie tylko – pokoleniowa przepaść narastająca w TV przez lata, ostatnio przestała się już rozwierać.

M.in. z tego wynika globalna kariera AVOD – po zasięgi i uwagę, którą kiedyś trudno było znaleźć poza klasyczną telewizją, reklamodawcy ruszyli w świat digital. Od kilku miesięcy nawet serwisy, które w DNA miały zapisaną bezreklamowość (przede wszystkim Netflix, ale i Disney+) na kluczowych rynkach odpaliły już pakiety z reklamami, by poszerzyć źródła finansowania, a i skorzystać z niegasnącego popytu na reklamę wideo. Niektórzy nawet karierę FAST, czyli rozmnażających się na potęgę za oceanem streamowanych kanałów finansowanych reklamami, tłumaczą bardziej oczekiwaniami marketerów aniżeli realnym zainteresowaniem widzów.

W tej – proreklamowej – rzeczywistości też muszą odnaleźć się nasze rodzime BVOD-y. Ich strategie postanowiliśmy przedyskutować z rynkowymi ekspertami. Każdy z nich odpowiada na te same trzy pytania.

Dziś na łamach ScreenLovers: Michał Buszko, advanced measurement manager w firmie badawczej Nielsen.

- Jak oceniasz strategie TVN, Polsatu i TVP na polu rozwoju ich serwisów VOD? Który z graczy robi dziś Twoim zdaniem i na podstawie dostępnych statystyk najzmyślniej prowadzi swój biznes wideo?

Bardzo pozytywnie. Każdy z tych serwisów coraz większą wagę przywiązuje do swoich serwisów na życzenie, a kumulację tych zmian obserwowaliśmy w zeszłym roku.

Pierwszą taką dużą zmianą było połączenie się grupy TVN Warner Bros Discovery z Time Warner. Jeszcze za wcześnie mówić, co to oznacza dla widza w Polsce i czy Player połączy się z HBO Max, ale już widać pierwsze efekty tej zmiany. Mówię tutaj o tworzeniu tańszych ofert na subskrypcję tych dwóch platform czy zamykanie mniejszych platform OTT poszczególnych kanałów z portfolio Warner Bros Discovery. Najlepszych przykładem jest zamknięcie serwisu Eurosport Player i przeniesienie jego treści do Playera. Warto podkreślić ilość treści, jakie są tworzony tylko na potrzeby Playera (tzn. Player Original) czy uruchomienie addressable tv na Playerze na telewizorze.

Z kolei grupa Polsat Plus po koniec 2021 przeszła duży rebranding i po wielu latach zamknęła swój serwis Ipla. Otworzyła równocześnie dwa serwisy – z reklamami Polsat Go oraz bez reklam Polsat Box Go. Doszło tam też do integracji treści z Interii oraz Polsat Sport/News.

W zeszłym roku także Telewizja Polska, która stworzyła serwis TVP Go, rozwinęła ofertę wideo poprzez HbbTV, a także stworzyła sekcję AVOD. Mocno promowane były także mecze Mistrzostw Świata w piłce nożnej w internecie w serwisach TVP Sport.

Podsumowując, dużo się dzieje na rynku BVOD w Polsce i to bardzo bardzo dobrze, największym wygranym jest tu widz.

We wspomnianej trójce graczy BVOD, liderem jest Player. Od lat to pionier rozwiązań technologicznych (np. analizy podczas Igrzysk Olimpijskich czy meczów tenisa), ofertowych (płatność za AVOD, łączenie oferty z HBO Max, TSV do 7 dni wstecz; programowe FAST channels) czy programowych (Player Original, udostępnianie prapremier). Przekłada się to na oglądalności. Według naszych danych streamingowych na wszystkich urządzeniach, Player jest najlepiej oglądanym serwisem BVOD w ramach wszystkich serwisów OTT z udziałem na poziomie 4,6%. (dane 1-22 styczeń, 2023, wszystkie urządzenia).

Dodatkowo wspomniałbym także o serwisie Canal+ Online, który nie jest może czystym bvod, ale także bardzo ciekawie się rozwija. Połączenie oferty polskich seriali (np. “the Office”), zagranicznych programów, oferty okołosportowej (“Sędziowie”, “Piłkarze na podsłuchu” czy “Cztery pory Igi), samego sportu (kobiecy tenis, piłka nożna czy koszykówka), własnych stacji (zróżnicowane portfolio kanałów tv), a także oferty live streamingu (np. dodanie kanałów TVP czy Polsatu) przekłada się na ciekawe wyniki oglądalności (blisko 4% udziału, ale zasięg prawie 3 mln osób). Warto zwrócić uwagę na ten serwis, bo to pewnie nie koniec ich internetowej ekspansji. Mówi się np. o inwestycji w Kanał Sportowy…

Na rozwój BVOD spojrzałbym także z nieco innej strony – rozwoju ofert live streamingu stacji telewizyjnych na wszystkich platformach OTT. Każda z lokalnych platform BVOD, poza swoją ofertę na życzenie, a także daje możliwość oglądania streamowanych na żywo stacji TV, głównie ze swojego portfolio. Najbardziej popularny jest Pilot WP, ale w ostatnim czasie powstało wiele takich serwisów – np. Gonet, Televio, Sweet.tv.

Właśnie w takich platformach (nie licząc mediów TVP) – czyli np. CDA, Canal+ Online czy Pilot WP, streamowane były na żywo mecze Polaków podczas ostatnich Mistrzostw Świata w Katarze. Nasze dane streamingowe wyraźnie pokazywały jak rosła oglądalność tych platform w czasach emisji meczów. Szacujemy, że około 0,5 mln osób oglądało każdy z meczów Polaków na wszystkich platformach OTT wyłączając serwisy internetowe Telewizji Polskiej. Obecnie taka oglądalność telewizji liniowej nie jest monetyzowana przez nadawców tzn. nie jest częścią waluty rozliczeniowej na rynku. Myślę, że to jest kierunek, w jakim nadawcy będą podążać. Od strony pomiarowej takie rzeczy są możliwe do zrobienia.

- W UK rynek BVOD waży już w wydatkach reklamowych więcej niż radio, stanowi też ok. 17 proc. udziału w przychodach reklamowych telewizji. Czy podobnej relacji przychodów można się spodziewać w Polsce, jeśli tak – kiedy? Ile wg Twoich szacunków wynosić mogą przychody reklamowe serwisów VOD polskich nadawców?

Brytyjski udział BVOD w wydatkach reklamowych nieprędko uda się nam osiągnąć. Dlaczego? Przede wszystkim dlatego, że cały czas lubimy oglądać treści na żywo. Według naszych danych (zestawienie “The Gauge: grudzień 2022”) 90 proc. czasu spędzanego na telewizorze stanowi wciąż oglądanie telewizji liniowej. Streaming stanowi prawie 6 proc., a dominują w nim globalne serwisy – płatny Netflix oraz bezpłatny YouTube.

Podobna sytuację mamy w oglądalności samych platform OTT. Zdecydowanym liderem jest Netflix, z 51 proc. udziałem, a na kolejnych miejscach plasują się pozostałe globalne platformy sVOD (Disney+ 7,5% oraz HBO Max 4,6% – dane 1-22 styczeń).

W stosunku do Wielkiej Brytanii, rynku znacznie bardziej ‘streamingowego’, ale też z szerszą ofertą OTT i inaczej ukształtowanymi rozwiązaniami reklamowymi, jesteśmy wiele lat wstecz. Obrazuje to m.in. liczba gospodarstw z telewizorem podłączonym do Internetu. Na koniec 2021 roku, liczba ta wynosiła 35 proc., a taki poziom UK osiągnęła mniej więcej w 2014-2015 roku. To mniej więcej wtedy, kiedy Sky wchodził na rynek z ofertą addressable tv – Sky AdSmart.

Osiągnięcie poziomu 17 proc. w najbliższym czasie jest jednak do osiągnięcia, ale po uwzględnieniu wszystkich wydatków na online wideo (w tym YouTube).

- Czy, a jeśli tak, to jak na strategie rodzimych BVOD-ów powinny wpłynąć plany Netfliksa i Disney+, które także w Polsce będą docelowo sprzedawać reklamy?

Są trzy rzeczy, na które to powinno wpłynąć – reklama, pomiar i dystrybucja.

W przypadku reklamy, mówię o addressable TV na telewizorach. Netflix z Disneyem bardzo dużą uwagę przykładają do oglądalności na telewizorach. Wchodząc na polski rynek z ofertą reklamową, zapewnią możliwości targetowania emisji na dużym ekranie. Da im to przewagę konkurencyjną nad lokalnymi platformami BVOD, ale także stacjami telewizyjnymi. Dzisiaj tylko Grupa Warner Bros Discovery na stacjach TVN, TVN7, TTV oraz na Playerze oferuje taką możliwość, choć z ograniczonym potencjałem. Pozostałe BVOD, wraz z pozostałymi stacji telewizyjni, aby utrzymywać konkurencyjność, powinni zaoferować podobne rozwiązania.

Samo targetowanie na Connected TV to jednak nie wszystko. Globalne platformy streamingowe umożliwiają wpinanie kodów zewnętrznych w celu pomiaru demografii użytkowników – nie tylko na CTV, ale na wszystkich urządzeniach. Robią to, chcąc mieć najwyższej jakości produkt, czyli m.in. targetowanie, potwierdzone zresztą przez niezależne zewnętrzne firmy. Są otwarci na rozmowę z rynkiem i ciągłą optymalizację swojego produktu.

Nielsen działa tak w Stanach Zjednoczonych, gdzie kody DAR (Digital Ad Ratings) wpinane są do wyświetleń np. na Netfliksie czy YouTube i służą rozliczaniu kampanii reklamowych oraz określaniu grupy demograficznej, do jakiej dotarła kampania u danego wydawcy wideo czy też w telewizji i na platformach wideo. Wchodząc z ofertą reklamową na polski rynek, globalne platformy SVOD, bazując na międzynarodowych umowach, zaoferują możliwość wpinania kodów zewnętrznych i weryfikacji demografii. W naszych lokalnych serwisach BVOD takie rozwiązanie nie jest praktykowane.

Ostatnim elementem jest dystrybucja platform OTT na telewizorach. Prawie 2 proc. udział Netfliksa w całej oglądalności treści na telewizorze w Polsce (zestawienie “The Gauge: Polska, grudzień 2022) jest konsekwencją nie tylko samej oferty programowej, ale także bardzo szerokiej dystrybucji serwisu. Jest on praktycznie dostępny na każdym telewizorze, który ma możliwość podłączenia do Internetu. Co kluczowe, wspierane są także starsze telewizory tj. wyprodukowane 5-6 lat temu. W przypadku lokalnych BVOD, aplikacje na takich telewizorach w wielu przypadkach nie działają. W konsekwencji widzowie nie mają dostępu do najnowszych produkcji serialowych czy w ogóle do samych aplikacji – np. nie ma dostępu do Polsat Box czy Polsat Box Go, ale jest nieaktywna Ipla. Widzom pozostaje wymiana telewizora lub zakup wtyczek typu Chromecast, co stanowi pewne utrudnienie. Netflix ma tutaj dużą przewagę i oferując pakiet reklamowy na pewno bedzie w stanie zaoferować go większej liczbie gospodarstw domowych. To ważne, ponieważ według naszych danych streamingowych wiemy, że 60 proc. czasu oglądania wszystkich serwisów OTT wideo, odbywa się właśnie na telewizorze.

Wcześniej na naszych łamach gościł Szymon Szmigiel, dyrektor zarządzający Channel Factory.

- Jak oceniasz strategie TVN, Polsatu i TVP na polu rozwoju ich serwisów VOD? Który z graczy dziś Twoim zdaniem i na podstawie dostępnych statystyk (Gemius, Nielsen, info z rynku) najzmyślniej prowadzi swój biznes wideo?

Główni nadawcy w Polsce mają swoje platformy streamingowe i walczą w tym obszarze z globalną konkurencją. Serwisy takie jak Disney+, HBO Max, Netflix, Amazon Prime, czy Viaplay, mają w Polsce wiele do powiedzenia.

Wiodącymi platformami są tu Player.pl, Polsat Box GO i TVP. Tylko w grudniu Player odwiedziło aż 3,85 mln użytkowników (Mediapanel). Jednak najwięcej czasu, bo aż 2,5 godziny, użytkownicy spędzali w serwisie TVP.

Każda z tych platform ma w portfolio swoich usług coś swojego, nietuzinkowego czym potrafi wyróżnić się na tle konkurencji.

Player.pl jeszcze w 2018 roku miał około 70 tys. subskrybentów, zaś w 2020 roku już 370 tys. W lutym 2021 roku platforma zmieniła model dystrybucji na w pełni płatny. Okazyjna cena (10 zł/miesiąc – pakiet z reklamami lub 79 zł/rok) sprawiła, że dziś liczba subskrybentów oscylować może nawet powyżej miliona. Ponad to platforma oferuje treści oryginalne i zróżnicowane – rozrywkę zarówno z treściami lokalnymi, jak również amerykańskimi, autorskie produkcje serialowe czy reality show. Subskrybenci mają również dostęp do ekskluzywnej biblioteki Platformy Discovery+ czy pakietu rozszerzonego o kanały HBO. Najbliższe plany zakładają również wprowadzenie DAI, czyli reklamy adresowalnej w Player na CTV.

Polsat ma dwie platformy streamingowe – Polsat BOX GO (model SVOD) oraz Polsat GO (model AVOD), przy czym pierwszy z nich wyróżnia się bardzo konsekwentną strategią budowania oddzielnych pakietów – Premium, Sport czy Premium z Disney+. Oferta jest mocno zróżnicowana, a co istotne, użytkownicy nie są związani umową abonamentową. In plus wyróżniłbym przede wszystkim atrakcyjne treści i wygodne ‘user experience’ zapewniające użytkownikowi rozrywkę zarówno w dowolnym miejscu, na wszelkich urządzeniach, jak i o dowolnym czasie.

TVP VOD ,pomimo nowej odsłony platformy zaprezentowanej w październiku 2022 roku, to serwis, któremu moim zdaniem brakuje doprecyzowanej strategii. Brak dostępu do telewizji linearnej (można ją oglądać poprzez aplikację TVP GO, jednak nie na Smart TV), brak 4K oraz “catch up”, a także niejednoznaczna grupa docelowych odbiorców wskazują na pewną niespójność. Platforma jednak oferuje treści darmowe w modelu AVOD (z reklamami) lub w abonamencie, co może okazać się korzystnym wyborem, zwłaszcza dla użytkowników płacących z góry za cały rok – 44,99 zł. Z pewnością dodatkowym atutem jest wyłączność TVP na wiele wydarzeń sportowych. Stacja w tym zakresie oferuje specjalną stronę oraz aplikację TVP Sport, przy czym wszystkie treści są darmowe – choć z dużą ilością reklam.

Każda z wyżej wymienionych platform oferuje inne pakiety, inne cenniki i nastawiona jest na innego widza. Jednak pod kątem strategii wyróżniłbym Playera dobrze zaznajomionego z potrzebami i preferencjami użytkowników. Dziś to jedna z najlepiej prowadzonych platform – i choć należąca do wielkiego koncernu medialnego – z własną tożsamością.

- W UK rynek BVOD waży już w wydatkach reklamowych więcej niż radio, stanowi też ok. 17 proc. udziału w przychodach reklamowych telewizji. Czy podobnej relacji przychodów można się spodziewać w Polsce, jeśli tak – kiedy? Ile wg Twoich szacunków wynosić mogą przychody serwisów VOD polskich nadawców?

W Polsce nie mamy tego typu danych. Płatna telewizja w dalszym ciągu jest bardziej popularnym sposobem oglądania filmów i seriali, jednak rynek VOD stale rośnie pod względem wielkości oraz wartości. Polska ma duży potencjał, jeżeli chodzi o sam rynek BVOD. Mamy trzech dużych graczy: TVN Warner Bros. Discovery, Telewizję Polsat oraz nadawcę publicznego TVP. Jeżeli weźmiemy pod uwagę statystyki subskrybentów, różnorodność pakietów, a także zakres cenowy subskrypcji tych serwisów, to można szacować, że ich roczne przychody mogą wynosić około 0,25 mld zł. Stanowiłoby to około 5-6 proc. wartości całej reklamy telewizyjnej w Polsce, której to wartość szacuje się na blisko 4,5 mld zł rocznie. W Wielkiej Brytanie mamy dużych graczy – BBC iPlayer, ALL 4 czy SKY (między innymi prawa telewizyjne do Premier League i F1). W krótkiej perspektywie będzie więc trudno osiągnąć zbliżony poziom.

- Czy, a jeśli tak, to jak na strategie rodzimych BVOD-ów powinny wpłynąć na plany Netflixa i Disney+, które także w Polsce będą docelowo sprzedawać reklamy?

Obecnie trudno jest prognozować. Ważnym elementem na pewno będzie utrzymanie cen przez polskie platformy. Jeżeli popatrzymy na ceny subskrypcji Playera (10 zł/miesiąc + reklamy) czy TVP (9,99 zł/miesiąc) to nie są one relatywnie wygórowane. Pakiety Polsatu są porównywalne z cenami innych platform VOD.

Atutem na pewno są lokalne i lubiane przez widzów treści. Sama lokalność jednak nie wystarczy, dlatego kierunek tworzenia wysokiej jakości treści powinien być dla polskich BVOD priorytetem. Z punktu widzenia redefinicji strategii istotne są też ceny platform VOD z reklamami. Zagrożeniem może być przekierowanie części budżetów reklamowych na Disney+ czy Netfliksa, jako atrakcyjniejszych platform, docierających do wielkomiejskich użytkowników.

Disney+, z globalnymi produkcjami Marvela i Star Wars oraz Netflix, rocznie wydający na polskie produkcje kilkaset milionów złotych są poza konkurencją i obecnie nie ma szans na zrównanie się z nimi. Nie spodziewam się jednak odpływu użytkowników z polskich serwisów BVOD do tych platform. Doświadczenie podpowiada mi, że konkurencja w dużej mierze skupiać się będzie na cenach subskrypcji – jeżeli będą one stosunkowo niskie, pakiety tych platform będą bardziej przystępne dla użytkowników

Tak mówił Szymon któremu bardzo dziękujemy za opinię.

A wcześniej wypowiedział się Tomasz Bruss, który rynek wideo współtworzy i bacznie śledzi od ponad 15 lat. Tomek prowadzi sieć reklamy Mediafarm.

- Jak oceniasz strategie TVN, Polsatu i TVP na polu rozwoju ich serwisów VOD? Który z graczy robi dziś Twoim zdaniem i na podstawie dostępnych statystyk najzmyślniej prowadzi swój biznes wideo?

Tomasz Bruss, Mediafarm: W kwestii strategii zarządzania usługami VOD przez głównych rodzimych nadawców TV najbardziej rzuca się w oczy to jak bardzo się one różnią.

TVN jako pierwszy zaczął rozwijanie oferty VOD, najpierw pod szyldem TVN Player, a następnie suwerennego bytu – Player. Jako pierwszy spozycjonował ofertę VOD jako ważny element oferty reklamowej, konsekwentnie wprowadzał premiery epizodów części swoich seriali i show na Playerze. Następnie całe sezony seriali umieszczał wpierw w ofercie VOD, by dopiero w kolejnym pokazywać na naziemnych antenach. W końcu zadebiutowały Player Originals – niedostępne w ogóle w ofercie linearnej. Do lutego 2021 roku Player dostępny był w modelach AVOD i SVOD i wówczas uznano, że czas zamienić resztę reklamowych groszy na więcej abonamentowych złotówek – Player dostępny jest tylko w abonamencie lub miksie abonamentu i reklam.

Polsat, tak jak ze wszystkim, tak i z ofertą VOD był bardziej ostrożny, a w konsekwencji o kilka lat w tyle za TVN. Ewidentnie VOD nie gra tak ważnej roli w strategii Ostrobramskiej jak na Augustówce. Ipla zawsze wydawała się bardziej obszarem dystrybucji treści Polsatu (w tym sportowych) aniżeli samodzielnym bytem. Polsat nie inwestował ani w treści dostępne na VOD ani w ich promocję, tak jak TVN w Playera. Ewidentnie oferta VOD/SVOD traktowana była jako aktywo przede wszystkim ‘dosprzedawane’ abonentom Cyfrowego Polsatu, a nie niezależnie. Dopiero niedawno zadebiutowały pierwsze produkcje Polsatu przeznaczone specjalnie do SVOD. Niezdarny rebranding nieźle i szeroko kojarzonej Ipli na Polsat Box Go z pewnością ofercie VOD Polsatu nie pomógł.

W przypadku TVP trudno mówić o jakiejś „strategii VOD”. Owszem, państwowy nadawca udostępnia swoje treści w internecie, umieszcza przy nich reklamy, a także oferuje do nich płatny dostęp, ale z uwagi na zależność od wpływów z abonamentu, a przede wszystkim „rekompensaty z tytułu niepłacenia tegoż” z budżetu państwa, trudno sądzić, że VOD stanowi jakikolwiek istotny element strategii biznesowej TVP.

Generalnie jednak działalność rodzimych nadawców telewizyjnych w sieci jest jedynie cieniem pozycji, jaką zbudowali wiele lat temu w eterze, na satelicie i w kablu. Każdy z rodzimych nadawców telewizyjnych osiąga miesięczny zasięg swoich kanałów linearnych na poziomie blisko lub powyżej 90 proc. wszystkich widzów (czyli około 30 mln osób). Dla porównania według Mediapanelu Gemius z grudnia 2022 roku zasięg Player’a to 3,858 mln realnych użytkowników, a Polsatu Box odpowiednio 2,184 mln RU. Inny świat.

- W UK rynek BVOD waży już w wydatkach reklamowych więcej niż radio, stanowi też ok. 17 proc. udziału w przychodach reklamowych telewizji. Czy podobnej relacji przychodów można się spodziewać w Polsce, jeśli tak – kiedy? Ile wg Twoich szacunków wynosić mogą przychody serwisów VOD polskich nadawców? (dla złapania skali – cały rynek wideo w Polsce to dziś niespełna 1 mld zł wg IAB Adex)

Polski rynek nigdy nie będzie wyglądać dokładnie tak jak UK. Nawet jeśli za 10 lub 20 lat BVOD przegoni w Polsce radio, to w UK tradycyjnego rozsiewnego radia może już w ogóle nie być.

Póki co rodzimi nadawcy zmagają się z zupełnie innymi niż brytyjscy wyzwaniami. Po pierwsze relacja opłat od użytkowników vs. przychód z reklamy, sprawia, że znacznie bardziej opłaca się sprzedawać abonament, niż udostępniać treści w modelu AVOD. CPM reklamy wideo w sieci jest w Polsce jakieś 7 razy niższy niż w UK (i 10 razy niższy niż w USA), podczas gdy abonament serwisu VOD kosztuje u nas tyle samo, lub tylko nieco mniej niż tam. Dlatego kierownictwo TVN uznało, że nie opłaca im się w dalszym ciągu udostępniać treści Playera tylko w zamian za oglądanie reklam, mimo, że ruch ten oznaczał znaczny spadek dotarcia serwisu. Ten dylemat uosabia zasadniczą barierę rozwoju BVOD w Polsce.

Inna sprawa – czy Polacy są w ogóle skłonni płacić akurat za wideo od rodzimych nadawców? Przecież obecny na rynku od ponad dekady Player został przegoniony przez znacznie droższy Netflix niedługo po debiucie na naszym rynku tego ostatniego. Chociaż (nie wiedzieć czemu) operatorzy serwisów wideo nie chwalą się liczbą sprzedanych licencji w Polsce, to bezpiecznie można założyć, że Player sprzedał ich około 1,5 miliona, a Netflix dużo więcej. A jest jeszcze Prime, Disney+, HBO Max, a w kolejce SkyShowtime.

I po trzecie – pytanie czym w polskich warunkach jest tak naprawdę przychód reklamowy z BVOD? Biura reklamy nadawców telewizyjnych od lat wykorzystują przecież lewar w postaci ceny reklamy w linearnej telewizji do tego, by ściągać z rynku środki przeznaczone na reklamę online video. Tym sposobem inwestycja w reklamę video u nadawcy X to de facto zakup reklamy emitowanej w setkach różnych polskich witryn. Czy taki kanał to naprawdę BVOD?

Wracając jednak do pytania – na polskim rynku reklamowym maleje udział telewizji, a zasięg i monetyzja treści od rodzimych nadawców telewizyjnych w internecie nie rośnie. Wzrosty obecnie są gdzie indziej – na YouTube, Tiktoku, w różnych aplikacjach mobilnych i na stronach www najróżniejszych wydawców. Wzrosty w przyszłości przyjdą do tych, którzy przyciągną widzów i użytkowników; moim zdaniem nie będą to rodzimi nadawcy telewizyjni.

3. Czy i jak na strategie rodzimych BVOD-ów powinny wpłynąć plany Netfliksa i Disney+, które także w Polsce będą docelowo sprzedawać reklamy?

Nie wydaje mi się, by wprowadzenie na polskim rynku ofert reklamowych Netfliksa i Disney+ wpłynęło bezpośrednio i w oczywisty sposób na plany rodzimych nadawców telewizyjnych. Przy systematycznie malejącej podaży zasobów wideo pojawienie się nowej oferty super-premium od Netfliksa i Disneya może wręcz pomóc Polsatowi, TVN i TVP oferować ich zasoby e-wideo po wyższych cenach. Szczególnie, jeśli do wspomnianych dwóch serwisów dołączy następnie HBO Max ze stajni Warnera. Ale to już zupełnie inna historia.

PS A lada chwila – kolejny komentator, zaglądajcie 🙂