Po pandemii, która zapewniła SVOD solidny skok, czekamy na kolejne trzęsienie rynku, które może przynieść debiut Disney+. W podobnym czasie do Polski wejdzie HBO Max, który zastąpi tu HBO Go i (oby) poszerzy nieco ofertę dostępnych nad Wisłą pozycji z biblioteki WarnerMedia. W kontekście wspomnianych debiutów rodzi się cała masa pytań: o widoki na dalszy prymat Netfliksa, pozycję płatnej telewizji czy losy Playera – marki, która, podobnie jak HBO Max, należy już do rodziny WarnerMedia. Rzućmy okiem na świat subskrypcyjnego wideo na chwilę przed kolejnymi burzliwymi przemianami.

- Rynek SVOD w Polsce rośnie, choć już wolniej. Od 4,6 do 7,2 mln subskrypcji.

Rynek płatnego wideo wciąż rośnie, choć nie jest to już tempo, jakie obserwowaliśmy w czasie pandemii.

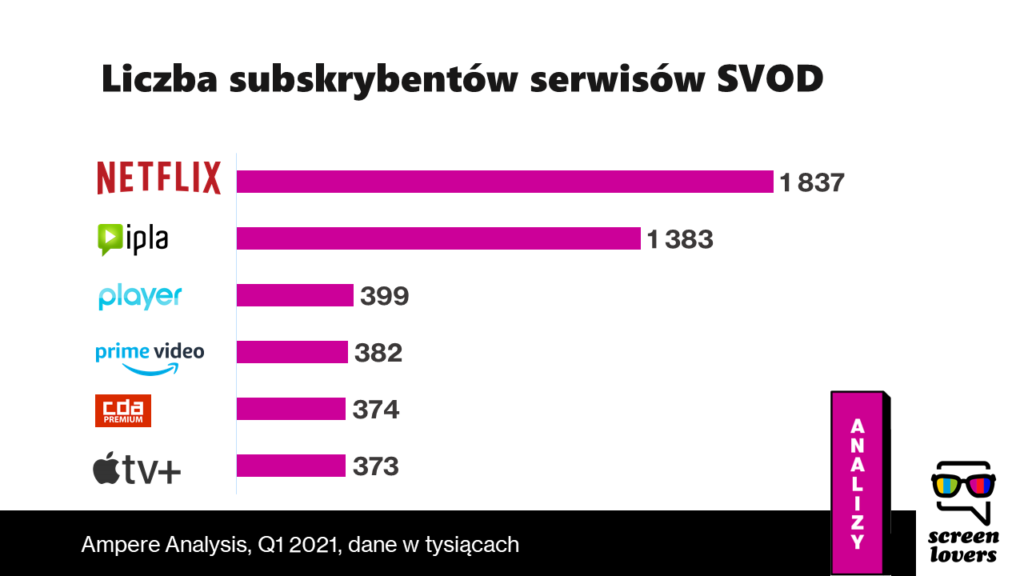

Dane Ampere Analysis mówią o 4,6 mln sprzedanych nad Wisłą subskrypcji w na koniec I kwartału 2021 r. Sam Netflix dzierży według tych danych już 1,8 mln polskich abonamentów na wideo, plasując się już przed Iplą. Mowa tu o subskrypcjach sprzedawanych samodzielnie, nie w ramach paczek operatorów.

Zważywszy, że rok temu Netflix miał wg Ampere ok. 1,6 mln abonentów (nie mylić z użytkownikami😊), a dwa lata temu – zdaniem tych analityków – stuknął mu milion, widzimy, że pandemia zgotowała polskiemu rynkowi wideo prawdziwy przełom. Zgodnie zaś ze światowym trendem, po pandemii tempo rozwoju spowolniło.

Dane Ampere prezentują skromniejszy obraz niż prezentowane tu wcześniej wyliczenia firmy OMDIA. Przypomnijmy, że pod koniec ub.r. firma ta szacowała, że łącznie subskrypcji nad Wisłą sprzedawano i testowano (okresy próbne) wówczas blisko 7 milionów. Przekładało się to na 4 mln gospodarstw domowych korzystających z płatnego abonamentowego wideo. A dziś?

OMDIA uważa, że całościowa liczba sprzedanych subskrypcji wideo sięgnęła 7,2 mln (w tym – blisko 5,4 mln sprzedanych niezależnie abonamentów, a już ponad 1,8 mln w ramach paczek z abonamentami płatnej TV).

2. Cord-cutting u bram? O dziwo – nie.

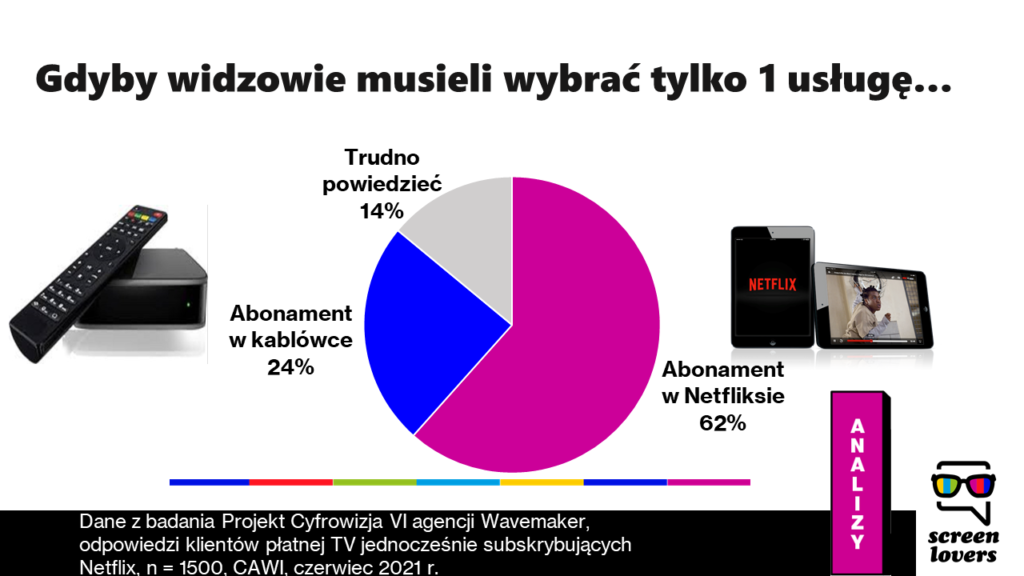

Wbrew licznym prognozom, wzrost SVOD wciąż nie dokonuje się w Polsce kosztem płatnej TV. Przywiązanie do ofert operatorów może być wręcz hamulcowym rozwoju streamingu nad Wisłą. Odwrotu od płatnej TV nie widać nie tylko w deklaracjach widzów, jak i w danych z badania założycielskiego Nielsena. Po 2020 roku firma raportowała nawet miminalny wzrost odsetka domostw z płatną TV – obecnie to 64,7 proc. wszystkich domostw telewizyjnych, a rok wcześniej – 64,1 proc. Trudno nazwać tę kosmetyczną zmianę wzrostem, ale tak Nielsen, jak i niedawne cykliczne badanie Wavemaker – Projekt Cyfrowizja VI, potwierdzają, że pandemia w Polsce pozwoliła się płatnej telewizji delikatnie w Polsce umocnić. Dlaczego?

Nie zbiednieliśmy na tyle, by rezygnować z abonamentów telewizyjnych. Z drugiej strony pula czasu na rozrywkę, która wg wyliczeń firmy MiDia wzrosła o 12 proc. tylko między II a IV kwartałem ubr., pozwoliła rozkwitnąć abonamentowemu wideo. Do (na razie) teoretycznych dylematów, jakie zawsze rozstrzygają w badaniu Wavemaker abonenci płatnej TV kupujący jednocześnie Netfliksa, na razie nad Wisłą nie doszło:

3. TVN i Polsat walczą w pojedynkę, a TVP… wspiera Netfliksa

Głównym beneficjentem rozkwitu SVOD jest w Polsce na razie Netflix – jasno pokazywały to dane Ampere Analysis cytowane na wstępie. Czy byłoby inaczej, gdyby Polsat i TVN zwarły, jak zapowiadały parę lat temu, szyki i wspólnie próbowały odeprzeć ofensywę giganta?

W wielu europejskich krajach podobne inicjatywy nadawców powstały – mowa o Britbox, francuskim Salto, niemieckim Joyn czy hiszpańskim LovesTV. Analiza sukcesu tych platform wideo na ich rodzimych rynkach to temat na osobną historię, w każdym razie inicjatorzy przeszli od słów do czynów.

W Polsce jest z tym gorzej. A w kontekście zmian właścicielskich i aktualnych zawirowań politycznych, w zasadzie można podejrzewać, że wspólny projekt VOD dawno wypadł z listy priorytetów, przynajmniej w TVN.

Dlaczego? Od kiedy wiadomo, że WarnerMedia (właściciel m.in. marki HBO) staje się właścicielem Discovery (właściciela TVN), rodzi się w tej chwili raczej pytanie o przyszłość Playera, silnej lokalnej marki, której oferta przynajmniej częściowo byłaby konkurencyjna względem globalnego giganta HBO Max, spodziewanego także w Polsce.

Player kilka miesięcy temu całkowicie zarzucił model darmowego dostępu, a reklamodawcom daje dostęp jedynie do klientów swoich najtańszych pakietów. To skądinąd pomysł, który wkrótce po Playerze wdrożył w USA (oczywiście niezależnie) HBO Max – tu model subskrypcyjny otworzono w czerwcu na reklamy, wprowadzając tańszy (9,99 dolara) pakiet, który uwzględnia reklamy.

Polsat poukładał sobie obszar VOD nieco inaczej niż konkurent z Wiertniczej. Grupa skupia się teraz na rozwoju swoich nowych marek – Polsat Go (czyli AVOD, serwis z reklamami) oraz Polsat Box Go (typowo subskrypcyjny serwis bez reklam), które zastąpiły właśnie wygaszoną w ramach polsatowskich przebudów i rebrandingów Iplę.

Najbardziej osobliwy pomysł na budowę biznesu wideo sieci oraz koegzystencji z globalnymi gigantami prezentuje u nas nadawca publiczny. Telewizja Polska udostępnia swoje wybrane filmy i seriale na platformie Netflix, na czym być może nawet zarabia obecnie więcej niż udałoby się jej osiągnąć na własnej platformie. Tym samym podkarmia jednak kolosa, który z każdym rokiem odbiera mu jakąś część widzów. Nie przywiązuje też Polaków do własnej marki w sieci, co w kontekście przyszłości telewizji (wielu widzi ją jako przejście na AVOD) wydaje się strategią straceńczą.

4. Czekając na gigantów, witając Viaplay

Szczególnie, że na rynku wideo robi się coraz gęściej. Dopiero co zawitał u nas Viaplay, ze swoją sportową (i nie tylko) propozycją oraz lokalnymi planami produkcyjnymi. Ten serwis raczej poszerzy aniżeli uszczknie obecnym tu graczom, mocnym przede wszystkim ofertą filmowo-serialową. Jednak plany Viaplay, który który do końca roku chce zdobyć pół miliona zagranicznych abonentów, a poza Polską jest jeszcze z ofertą obecny na rynkach bałtyckich, wydają się więcej niż śmiałe.

Debiut Viaplay jest o tyle ciekawy, że to NENT, właściciel serwisu, to jedyna nieamerykańska grupa mediowa, która przejawia takie ambitne plany międzynarodowych podbojów.

W Polsce zdecydowanie bardziej niż Viaplay namiesza zapewne Disney +, chociaż dopiero w II połowie przyszłego roku.

Nad Wisłą zakup dostępu do Disney+ rozważyłby co trzeci internauta, a wśród klientów już płacąych za jakiś serwis SVOD wideo – niemal co drugi – mówią dane Wavemaker. Ilu z tych internautów wykruszy się wówczas z grona płacących za Netflix lub inny serwis SVOD? Trudno uwierzyć, że za sprawą Disneya rynek tylko by się poszerzył.

Realnego popytu na disneyowskie produkcje dowodzą dane Parrot Analytics, firmy, która na podstawie obejrzeń, ściągnięć z torrentów czy szumu w internecie bada popularność seriali w internecie. W lipcu i sierpniu takie seriale jak Loki, WandaVision, StarWars, Mandalorian czy Falcon i Zimowy Żołnierz (wszystko to pozycje od Disneya) znajdowały się w top 10 najpopularniejszych zdaniem Parrot Analytics nad Wisłą. Zapewne duża część ich oglądania pochodziła w tym czasie ze źródeł nieoficjalnych.

5. VOD a czas oglądania. Raczkujący silver streamerzy.

A skoro mowa o oglądaniu… Nielsen już od roku przygląda się w Polsce także rynkowi internetowego wideo, a ostatnio pomiar streamingu wzbogacił także o dane ze Smart TV. Jak prezentują się nowe statystyki rynku VOD na tle telewizji?

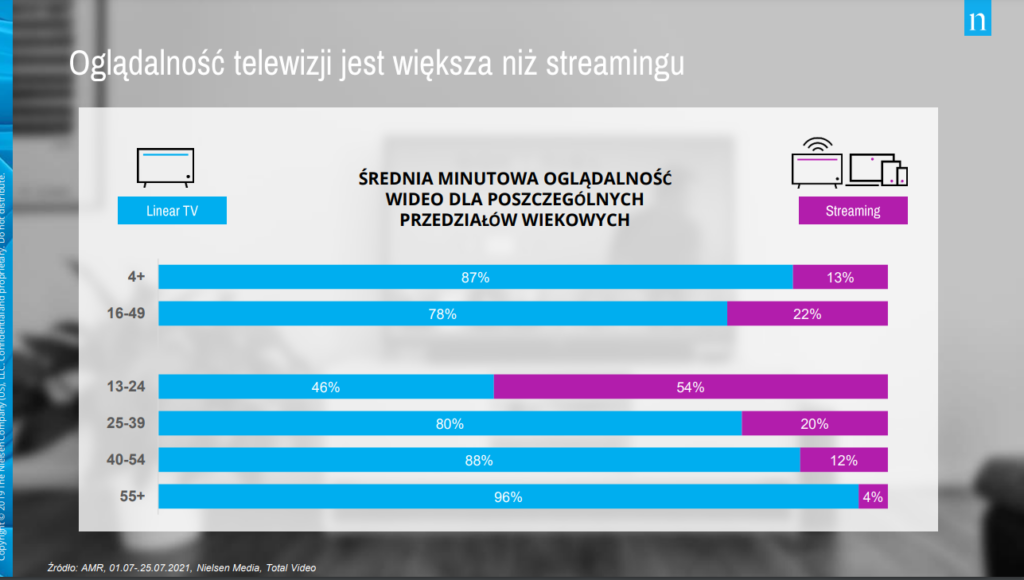

Streaming w Polsce to wg Nielsena 13 proc. czasu oglądania wideo (czyli VOD plus telewizja) w grupie 4+, a 22 proc. w grupie 16-49-latków.

Dużo czy mało? Jeśli posłuchać cyfrowych ortodoksów, tych od śmierci telewizji – linearna TV wydaje się na podstawie danych Nielsena wciąż zaskakująco mocna. Trudno jednak z pomocą dostępnych statystyk bezpośrednio odnieść Polskę do innych rynków.

W Polsce pomiar Nielsena uwzględnia wszystkie ekrany, na których widzowie mogą oglądać serwisy wideo w domu. A więc trudno go porównać do raportowanych w Ameryce danych, które w maju obiegły nagłówki światowych mediów biznesowych. 26 proc. udziału streamingu w amerykańskim czasie oglądania odnosi się bowiem się jedynie do ekranu telewizora. Mowa o Gauge, wypracowanej przez Nielsena za oceanem metodologii pomiaru wideo.

Wspomniany Gauge ocenia, że Netflix oraz Youtube zgarniają w Ameryce po 6 proc. udziału w czasie oglądania wideo na telewizorze, co zapewnia każdemu z nich blisko ¼ udziału w streamingu.

W Polsce, wg danych dla wszystkich ekranów, Netflix jest jednak w tyle za Youtubem. U nas obrazek udziałów największych serwisów w streamingu wygląda wg Nielsena tak:

Top 5 serwisów wideo:

Google – 36%

Facebook – 14%

Netflix – 10%

TikTok – 7%

CDA – 2%

Źródło: Nielsen, 1-25 lipca

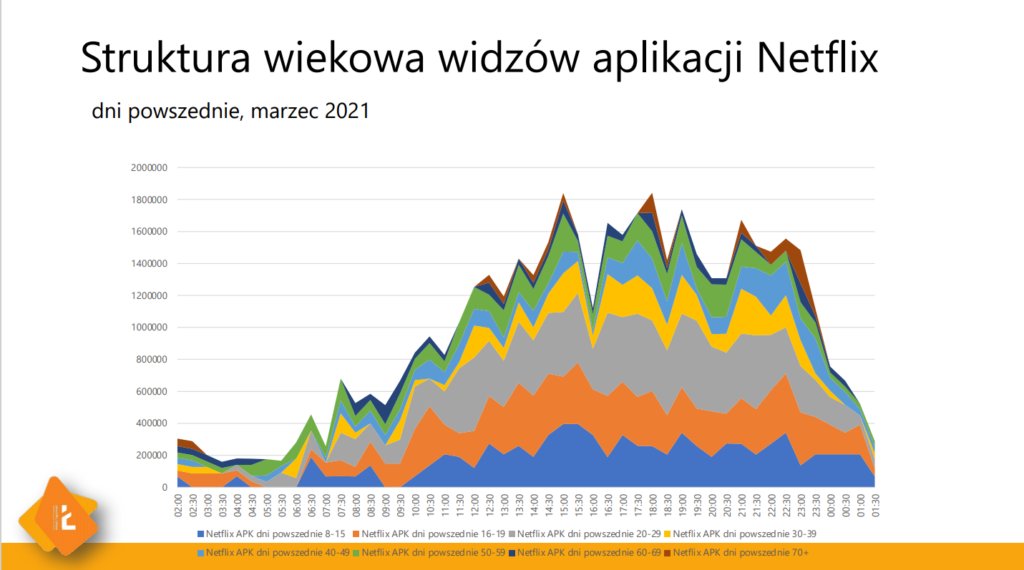

Choć w swojej masie korzystanie z serwisów SVOD można już uznać za aktywność mainstreamową, to jeszcze wciąż jest to segment zdominowany przez młodych. Strukturę demograficzną polskich użytkowników Netfliksa pokazywał pod koniec czerwca Instytut Łączności na prezentacji odkryć ze swojego testowego pomiaru.

Także Nielsen widzi rynek SVOD całkiem młodo:

Struktura oglądalności SVOD jest zbliżona do struktury dla całego rynku wideo, w tym – darmowych serwisów. Główna różnica to niższy udział 50+ w oglądalności płatnych platform, czyli 10 proc. w porównaniu z 16 proc. udziałem tej grupy dla wszystkich serwisów wideo.

Te dane sugerują więc, że jeszcze przed nami analizowany ostatnio w USA czy UK boom silver streamingu, odbijający się już w strategii programowej m.in. Netfliksa, jak i szeroko zakrojonych partnerstwach pomiędzy serwisami SVOD a operatorami płatnej TV. Obecność w ofercie kablówek czy platform zapewnia nowym graczom szansę na podbicie portfeli silverów, których w pojedynkę dużo trudniej byłoby przekonać do zakupu kolejnego, osobnego abonamentu. W Polsce ten trend ilustrują poczynania Viaplay, który ogłasza kolejne partnerstwa – z UPC, Playem czy Vectrą.

W lokalnej produkcji do SVOD trudno go jednak zauważyć. Netflix z ostatnimi „Otwórz oczy” czy wcześniejszym „Sexify”, a więc nielicznymi wciąż polskimi serialami, to wyraźny ukłon w stronę młodego, wręcz młodzieżowego widza. I trudno się temu dziwić – ten segment wiekowy kompletnie odpuścili sobie nadawcy TV (niedawno o tym pisaliśmy), a serwisy mogą z ich zaniedbania czerpać.

PS A więcej o przemianach rynku SVOD już wiosną na VideoWars by ScreenLovers – stay tuned 🙂

Photo by Oscar Vargas on Unsplash